Paušální daň 2025 pro OSVČ : 8 716 Kč v 1. pásmu

Poplatníci daní z příjmu fyzických, mají i v roce 2025 možnost využívat paušální daň, která prošla od 1.1.2024 několika změnami - rozdělením do pásem podle příjmů, zvýšení celkové hranice příjmů a změnou výše platby. Novelizace výše sociálního pojištění OSVČ se dotkne i výše paušální daně.

Pásma paušální daně podle výše příjmů

Sociální pojistné paušální daň: je určeno jako 29,2,% z výpočtového základu, který je u 1. pásma dán 35 % průměrné mzdy + 15 %, u 2. a 3. pásma je dán vyměřovací základ pevně

Zdravotní pojistné paušální daň: je určeno jako 13,5,% z výpočtového základu, který je u 1. pásma dán 50 % průměrné mzdy, u 2. a 3. pásma je dán pevně (pro druhé pásmo ve výši 26 600 Kč a pro třetí pásmo 39 200 Kč měsíčně).1. pásmo

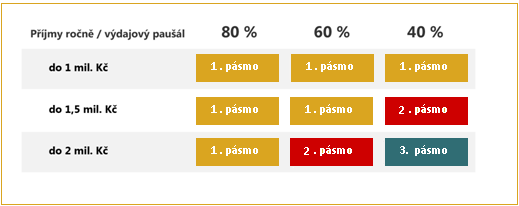

- příjmy do 1 000 000 Kč bez ohledu na to, z jakého činnosti plynou nebo

- příjmy do výše 1 500 000 Kč, pokud alespoň 75 % příjmů ze samostatné činnosti tvoří příjmy, k nimž lze uplatnit výdaje ve výši 80 % nebo 60 % z příjmů nebo

- do výše 2 000 000 Kč, pokud alespoň 75 % příjmů ze samostatné činnosti tvoří příjmy, k nimž lze uplatnit výdaje ve výši 80 % z příjmů

Měsíční platba: 8 716 Kč, kterou tvoří:

- daň z příjmů ve výši 100 Kč

-

sociální pojištění ve výši 5 473 Kč

( 29,2 % z 35 % průměrné mzdy = minimální záloha na soc. pojistné + 15%)

- zdravotní pojištění 3 143 Kč (13,5 % z 50 % průměrné mzdy = minimální záloha na zdrav. pojistné)

2. pásmo

- příjmy do výše 1 500 000 Kč bez ohledu na to, z jaké činnosti plynou nebo

- do výše 2 000 000 Kč, pokud alespoň 75 % příjmů ze samostatné činnosti tvoří příjmy, k nimž lze uplatnit výdaje ve výši 80 % nebo 60 % z příjmů

Měsíční platba: 16 745 Kč, kterou tvoří:

- daň z příjmů ve výši 4 963 Kč

- sociální pojištění ve výši 8 191 Kč (29,2 % z částky 28 050 Kč)

- zdravotní pojištění 3 591 Kč. (13,5 % z 26 600 Kč)

3. pásmo

- příjmy do výše 2 000 000 Kč bez ohledu na to, z jaké činnosti plynou

Měsíční platba: 27 139 Kč, kterou tvoří:

- daň z příjmů ve výši 9 320 Kč

- sociální pojištění ve výši 12 527 Kč (29,2 % z částky 42 900 Kč)

- zdravotní pojištění 5 292 Kč. (13,5 % z 39 200 Kč)

Přehledné rozdělení do pásem podle výše příjmů a procenta výdajů

Přihlášení k paušální dani v roce 2025

Podmínky pro přihlášení OSVČ k paušální dani, musí platit k 1. lednu 2025:

- v roce 2024 OSVČ neměla příjmy přes 2 miliony korun, pokud se nejedná o příjmy osvobozené od daně, příjmy, které nejsou předmětem daně, nebo příjmy daněné srážkovou daní,

- OSVČ není plátcem DPH, ale může být identifikovaná osoba,

- OSVČ není v roce 2025 zaměstnaný, s výjimkou příjmů daněných srážkovou daní (bez podpisu Prohlášení poplatníka),

- je OSVČ podle zákona upravujícího důchodové pojištění (to splňují OSVČ na hlavní činnost),

- je OSVČ podle zákona upravujícího veřejné zdravotní pojištění (to splňují OSVČ na hlavní činnost); paušální daň nemůže využívat OSVČ, kteří neplatí pojistné na veřejné zdravotní pojištění z důvodu dlouhodobého pobytu v zahraničí,

- OSVČ není společníkem veřejné obchodní společnosti ani komplementářem komanditní společnosti,

-

OSVČ není dlužníkem v insolvenčním řízení,

-

OSVČ nemá příjmy z kapitálového majetku, z nájmu ani ostatní příjmy, které v součtu přesahují 50.000 Kč za rok. Nezapočítávají se příjmy, které jsou zdaněny srážkovou daní podle zvláštní sazby (úroky na osobním účtu, úroky z držby cenných papírů,..) nebo nejsou předmětem daně nebo jsou od daně osvobozeny

Pro přihlášení k paušální dani je potřeba do 10. ledna na finanční úřad podat vyplněný formulář Oznámení o vstupu do paušálního režimu. Záloha je pak splatná vždy do 20. kalendářního měsíce, za který se záloha platí.

Pokud chcete v paušálním režimu zůstat i následující rok, není třeba se znovu přihlašovat, režim je trvalý, dokud se aktivně neodhlásíte nebo u vás nedojde k porušení podmínek.

OSVČ, který zahajuje činnost v průběhu roku 2025, podává oznámení o vstupu do paušálního režimu současně s oznámením o zahájení samostatné výdělečné činnosti /registrací na finančním úřadu.

Co nelze uplatnit v paušálním režimu

- výdaje

- slevy na dani,

- daňová zvýhodnění nebo bonusy - např. slevu na poplatníka, na druhého z manželů, na částečný ani plný invalidní důchod, na průkaz ZTP/P, daňové zvýhodnění na vyživované dítě nebo děti, ani ztrátu z minulých let, dary,

- úroky z hypoték, životní pojištění, penzijní připojištění,

-

nemůžeme rozdělovat příjmy na spolupracující osobu.

Platby paušální daně v roce 2025

- poplatníci, kteří jsou již v režimu od roku 2024 a nemají v úmyslu vystoupit

nebo ti co již nějakou dobu podnikají, ale rozhodli se vstoupit do paušálního režimu

v roce 2025

je potřeba zaplatit zálohu na paušální daň podle pásma do 20. dne každého měsíce.

- poplatníci, kteří zahájí samostatnou činnost v lednu 2025

Do 20. února 2025 je potřeba zaplatit měsíční zálohy na paušální daň za leden a únor 2025 celkem, a pak od března do prosince 2025 platit do 20. v měsíci zálohu paušální daně.

- OSVČ, který zahajuje činnost v průběhu roku 2025

platí první zálohu na paušální daň do 20. dne následujícího měsíce společně se zálohou na 2. měsíc, např. při registraci v březnu by se do 20. dubna měla zaplatit březnová a dubnová záloha na paušální daň. V dalších měsících se do 20. dne v měsíci platí standardní měsíční platba.

Platba se považuje za uhrazenou v den připsání na účet státní správy, je tedy lepší platbu zaplatit s malým předstihem. Pro platbu paušální daně se používá nové přečíslí 2866. Číslo účtu pro jednotlivé finanční úřady najdete v tabulce.

Účty finančních úřadů pro platby paušální daně v roce 2025

Paušální daň čísla účtů:|

Finanční úřad pro hlavní město Prahu |

2866-77628031/0710 |

|

Finanční úřad pro Středočeský kraj |

2866-77628111/0710 |

|

Finanční úřad pro Jihočeský kraj |

2866-77627231/0710 |

|

Finanční úřad pro Plzeňský kraj |

2866-77627311/0710 |

|

Finanční úřad pro Karlovarský kraj |

2866-77629341/0710 |

|

Finanční úřad pro Ústecký kraj |

2866-77621411/0710 |

|

Finanční úřad pro Liberecký kraj |

2866-77628461/0710 |

|

Finanční úřad pro Královéhradecký kraj |

2866-77626511/0710 |

|

Finanční úřad pro Pardubický kraj |

2866-77622561/0710 |

|

Finanční úřad pro Kraj Vysočina |

2866-67626681/0710 |

|

Finanční úřad pro Jihomoravský kraj |

2866-77628621/0710 |

|

Finanční úřad pro Olomoucký kraj |

2866-47623811/0710 |

|

Finanční úřad pro Moravskoslezský kraj |

2866-77621761/0710 |

|

Finanční úřad pro Zlínský kraj |

2866-47620661/0710 |

Daňové přiznání

OSVČ v paušálním režimu není povinna podávat daňové přiznání, pokud po celé zdaňovací období (rok) neporušila podmínky paušálního režimu.

Pokud došlo k porušení podmínek pro paušální režim, pak daňové přiznání podáváte (viz níže Porušení podmínek paušální daně).

Formuláře pro daňové přiznání.

Porušení podmínek paušální daně a vystoupení z paušálního režimu

Pokud OSVČ poruší během roku podmínku pro paušální daň (obvykle přesáhne limit příjmů nebo se stane plátcem DPH), pak je povinna o tom do 15 dnů informovat finanční úřad.

Paušální zálohy bude dále platit až do konce roku a po skončení roku provede úkony, jako kdyby v paušálním režimu nebyla, tedy:

- Podá přiznání k dani z příjmů podle skutečnosti (daňové evidence) nebo pomocí výdajů procentem z příjmů

- Zašle Přehledy pro sociální a zdravotní pojištění. Pro tento případ mají obvykle pojišťovny speciální formuláře přehledů. OSVČ přehledy >>

Zálohy zaplacené v paušální dani se uvedou do daňového přiznání a přehledů a standardně se dopočítají potřebné doplatky nebo přeplatky.

Kdy musíte paušálního režimu vystoupit a začít platit běžné zálohy na sociální a zdravotní pojištění:

- Vaše příjmy z podnikání za rok 2024 překročily výše 2 000 000 Kč za rok. V dalších letech již musíte podat klasické daňové přiznání a nesmíte použít již paušální režim. Začínáte platit klasické zálohy na zdravotním a sociálním pojištění.

- Stanete se plátcem DPH. Tento bod souvisí i s bodem předchozím. Pokud totiž příjmy přesáhnou 2 000 000 Kč, tak se povinně musíte zaregistrovat k placení DPH. To také souvisí s tím, že pokud by Vaše příjmy byly nižší než 2 miliony korun a vy se zaregistrovali k DPH, tak paušální režim využít nesmíte, protože není určen pro plátce DPH.

-

Stanete se společníkem v.o.s. (veřejně obchodní společnosti) nebo

komplementářem k.s. (komanditní společnosti.

Porušení podmínek paušální daně a setrvání v paušálním režimu

V těchto případech je potřeba přiznání podat, ale není to důvod pro ukončení paušálního režimu:- kromě podnikání máte jiné příjmy, nedaní se srážkovou daní, nejsou osvobozeny od daně a přesahují 50 000 Kč za rok. Jedná se o příjmy podle paragrafu 8 až 10, což jsou příjmy z kapitálového majetku (typicky dividendy), z nájmu a ostatní příjmy (typicky prodej akcií). Pozor, limit se vztahuje např. u prodeje cenných papírů na příjem, nikoliv na zisk po odečtení nákladů na pořízení cenného papíru. Tedy například:

- dividendy v rámci ČR jsou daněny srážkovou daní a do limitu 50 000 Kč se nezapočítají

- příjem z nájmu se započítá

-

prodej cenných papírů se započítá, pokud není osvobozen od daní, tedy například neprojde hodnotovým (100 000 Kč) nebo časovým (3 roky držení) testem.

- máte příjmy ze zaměstnání, které nebyly zdaněny srážkovou daní. Srážková daň se strhává v případě, pokud jste nepodepsali u zaměstnavatele prohlášení na poplatníka a pracujete na dohodu o provedení práce a vydělali jste méně než 10 000 Kč měsíčně (za rok 2024, od roku 2025 se chystají ohledně DPP jiné limity výdělku - bude pouze jedna hlavní DPP, zbytek bude brán jako zaměstnání malého rozsahu). Pokud byl přivýdělek na jiný typ smlouvy, kde se mzda daní zálohově, tak podání daňového přiznání se nevyhnete.

Kurzy a školení - daně a účetnictví

| Datum | Název kurzu | Typ | Místo | Pořádá |

|---|---|---|---|---|

| Hmotný a nehmotný majetek v daních a účetnictví | E | Online | INTEGRA CENTRUM |

Ukončení paušálního režimu

Paušální režim lze ukončit pouze na konci kalendářního roku, ať už

- dobrovolně - z paušálního režimu na rok 2025 je možné dobrovolně vystoupit od 10. ledna 2025 (přesněji do 10. dne od uplynutí zdaňovacího období) nebo

- povinně při porušení podmínek

Pokud ale OSVČ ukončí nebo přeruší činnost, pak se paušální režim ukončí i v průběhu roku.

Přihlášení k paušální dani - informační video ministerstva financí.

Zprávy k paušální dani

Další informace k paušální dani

Další informační video ministerstva financí k paušální dani.

Na videu poplatník zahájí samostatnou činnost v lednu 2022 a přihlásí se do paušálního režimuOtázky a odpovědi k paušální dani v roce 2024?

Jak vstoupit do režimu paušální daně?

Přihlášení k paušální dani je snadné. Pokud splňujete zákonná kritéria pro vstup do režimu paušální daně, stačí svůj záměr včas oznámit finančnímu úřadu. Nejrychleji to uděláte přes portál Mojedane.cz – v sekci Daň z příjmu fyzických osob najdete formulář Oznámení o vstupu do paušálního režimu. Pro rok 2024 byl termín přihlášení do 10.1.2024. Více informací o paušální dani vč. kalkulačky naleznete na našich stránkách zde.

Kdy platit paušální daň?

Měsíční záloha musí být zaplacena vždy nejpozději do 20. dne příslušného kalendářního měsíce. Paušální daň je možné si předplatit, a to i na celý rok dopředu. Zaplacená částka se pak postupně započítává na zálohy za jednotlivé měsíce. Více informací o paušální dani vč. kalkulačky naleznete na našich stránkách zde.

Kdo může vstoupit do režimu paušální daně?

Od roku 2023 se limit příjmů zvýšil z 1 milionu Kč na 2 miliony Kč, aniž by se podnikatel musel stát plátcem DPH. Nově byly pro rok 2023 zavedeny 3 pásma paušální daně s rozdílnou výší záloh. Toto platí i pro rok následující, tedy 2024. Více informací o paušální dani vč. kalkulačky naleznete na našich stránkách zde.

Kolik je měsíční platba paušální daně?

Od roku 2023 jsou zavedeny 3 pásma podle příjmů a paušálních výdajů. Pokud splňujete podmínky pro první pásmo, tak vaše paušální daň za měsíc je v roce 2024 ve výši 7.498 Kč, ve druhém pásmu budete platit 16.745 Kč a ve třetím pásmu 27.139 Kč. Více informací o paušální dani vč. kalkulačky naleznete na našich stránkách zde.

Příbuzné stránky

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Kalendář jmen 2025 - svátky

- Kalendář 2025

- Prázdniny 2024/2025 nezveřejněny

- Prázdniny 2025/2026 nezveřejněny

- Státní svátky 2025

- Daň z nemovitosti - daň z nemovitých věcí v roce 2020

- Daňové přiznání k dani z příjmů fyzických osob 2019 včetně změn kvůli koronaviru

- Srážková daň 2020 - daň vybíraná srážkou, změny kvůli koronaviru

- Spotřební daň z benzínu a nafty - Kalkulačka daně 2020

- Paušální daň pro OSVČ / živnostníky s příjmy do 800 tisíc

- Kalkulačka paušální daně pro OSVČ s příjmy do 800 tisíc, porovnání se současným výpočtem daně

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla