Přestože je uhlí jako energetická komodita ve vyspělých zemích na ústupu, zůstane v nejbližší budoucnosti důležitým zdrojem energie při výrobě elektřiny, oceli, hliníku, cementu a dalších energeticky náročných produktů. Uhlí se těží v mnoha zemích, a tam se také převážně spotřebovává. Mezinárodně se obchoduje (na rozdíl od ostatních energetických komodit) jen malá část vytěženého objemu. Transparentní trh s uhlím se rozvinul až v posledních dvou dekádách. Značná konkurence ze strany zemního plynu a obnovitelných zdrojů energie a politické tlaky vedly v posledních letech k silnému poklesu cen uhlí a v dlouhodobém horizontu se neočkává jejich výraznější růst.

- Vyšlo v publikaci Globální ekonomický výhed – srpen 2020 (pdf, 1,3 MB)

Úvod

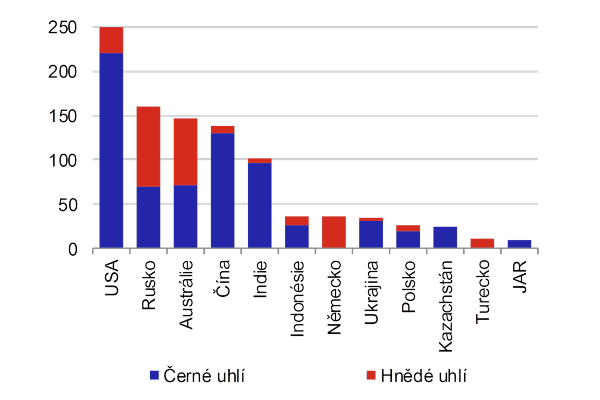

Uhlí se řadí mezi fosilní paliva (zdroje energie), na rozdíl od ropy a plynu jsou zásoby uhlí rozděleny po planetě mnohem rovnoměrněji. Díky rozložení zásob je riziko narušení dodávek výrazně nižší než u ropy nebo plynu. V roce 2019 činily světové vytěžitelné zásoby uhlí cca 1,07 bil. tun, z toho 0,75 bil. tun tvořily zásoby černého uhlí a antracitu a 0,32 bil. tun zásoby hnědého uhlí a lignitu. Největšími zásobami černého uhlí disponovaly Spojené státy (Graf 1). Na dalších místech pak figurovaly Čína, Indie, Austrálie a Rusko. Největší zásoby hnědého uhlí se nacházely v Rusku, Austrálii, Německu, USA, Turecku a Indonésii. Ekonomicky vytěžitelná ložiska jsou ale i v dalších cca 70 zemích. Vzhledem k současné těžbě a spotřebě by světové zásoby uhlí vystačily na více než 130 let (pro srovnání zásoby ropy a zemního plynu by vystačily při současné spotřebě na cca 50 let).

Graf 1 – Vytěžitelné zásoby uhlí v roce 2019 (mld. metrických tun)

Zdroj: BP (2020)

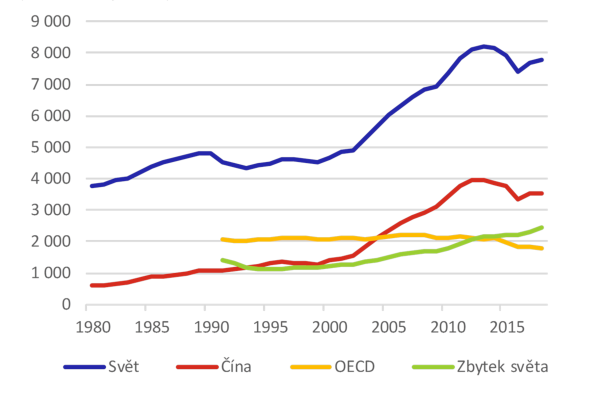

Celosvětová těžba uhlí silně rostla zejména mezi roky 2000 a 2012. Vrcholu dosáhla mezi roky 2012-2014. Od té doby se sice snížila vlivem poklesu v Číně a USA, nicméně od roku 2017 se mírný růst světové těžby opět obnovil (Graf 2). V roce 2018 dosáhla světová těžba uhlí cca 7,800 mld. tun a to z větší části v hlubinných dolech, zbytek v povrchových dolech. Uhlí se těží v téměř 70 zemích, ale 10 největších producentů těžilo v roce 2018 přes 90 % světového objemu. Největšími producenty jsou Čína, Indie, USA, Indonésie, Austrálie a Rusko. Většina uhlí se spotřebovává v zemi původu. Jen méně než 20 % vytěženého objemu je mezinárodně obchodováno. Největšími vývozci byly v roce 2018 Indonésie, Austrálie, Rusko, USA, Kolumbie a Jihoafrická republika (JAR). Největšími dovozci pak Čína, Indie, Japonsko a Jižní Korea. Stále více ekonomicky rozvinutých zemí se přiklání k čistějším zdrojům energie[1], nicméně v rozvojových zemích spotřeba nadále roste.

Graf 2 – Vývoj těžby uhlí (mil. metrických tun)

Zdroj: EIA

Ceny uhlí jsou určovány několika hlavními faktory. Na jedné straně je to rostoucí poptávka z rozvíjejících se zemí, kde s industrializací, urbanizací a růstem životní úrovně silně roste spotřeba elektřiny, cementu a oceli. Opačným směrem naopak působí snaha stále většího počtu zemí nahrazovat uhlí čistějšími zdroji energie. Z nich nejvíce konkurenceschopný je v současnosti zemní plyn. Kromě toho vlády zejména v rozvinutých zemích zpřísňují limity na produkci emisí včetně CO2 ve snaze zpomalit globální oteplování planety.[2] To prodražuje využívání uhlí jako zdroje energie a tedy rovněž omezuje poptávku po něm. Do koncové ceny uhlí je pak třeba započítat i cenu dopravy (po železnici, silnici nebo vodě). Náklady na dopravu se odvíjejí od ceny motorové nafty a přepravní vzdálenosti, v průměru činí cca 25 % konečné ceny uhlí. Při delších trasách ale mohou dopravní náklady převyšovat cenu samotné suroviny přímo u dolu.

Druhy a použití uhlí

Uhlí je značně heterogenní surovina a je těžké ji dělit na jednotlivé druhy. Obecně však platí, že čím větší obsah uhlíku a menší obsah vody a prchavých látek, tím kvalitnější uhlí. Různé publikace se značně liší ohledně třídění a obsahu hlavních látek a energie v uhlí. Např. World Coal Association rozlišuje následující typy uhlí:

- hnědé uhlí (low rank coals) – podle stupně prouhelnění je můžeme dále dělit na:

- lignit, měkké uhlí (lignite) – nejmladší a nejméně kvalitní druh uhlí. Špatně se skladuje, má malou výhřevnost, nevyplatí se transportovat na větší vzdálenosti, spotřebovává se v elektrárnách poblíž místa těžby nebo pro topení v blízkých teplárnách, těžba je levná. Tvoří cca 17 % světových zásob uhlí. Největší naleziště jsou v Německu, Polsku, Řecku a Rumunsku.

- sub-bitumenové, tvrdé uhlí (subbituminous coal) – přepravuje a skladuje se lépe než lignit, a je proto vhodné pro spalování v elektrárnách, ale i pro výrobu cementu a použití v průmyslu. Tvoří cca 30 % prokázaných světových zásob. Největší naleziště jsou v Rumunsku, Austrálii, Velké Británii, Turecku a Francii.

- černé (kamenné) uhlí (bituminous, hard coal) – tvoří cca 52 % světových zásob uhlí, nejvíce se mezinárodně obchoduje a podle kvality se dále může dělit na:

- termální, energetické uhlí (thermal, steam coal) - je hlavním zdrojem energie v tepelných elektrárnách, užívá se i při výrobě cementu, papíru a v chemickém průmyslu. Největšími producenty jsou Austrálie, Kolumbie, Čína, Rusko, USA, Indonésie a Jihoafrická republika. Největšími dovozci jsou Čína, Indie[3], Taiwan, Japonsko a Pakistán.

- koksovatelné uhlí (coking, metallurgical coal) – používá se jako zdroj energie a zároveň redukční činidlo při tavení železné rudy na železo. Slouží rovněž k výrobě koksu, používaného v ocelářském průmyslu. Největšími producenty jsou USA, Kanada a Austrálie. Největšími dovozci pak opět Čína a Indie.

- antracit (anthracite) – tvoří jen cca 1 % světových zásob uhlí. Antracit nižší kvality se používá v elektrárnách, kvalitnější druhy pak v ocelářském průmyslu jako náhrada koksu. Dříve se používal např. pro pohon parních lokomotiv, dnes jako palivo tam, kde je třeba omezit množství kouře. Antracit se vyskytuje v horských oblastech, poblíž vulkánů a v tektonicky aktivních oblastech, zejména v USA.

Tabulka 1 – Typické vlastnosti jednotlivých druhů uhlí

| Antracit | Černé uhlí | Sub-bitumenové | Lignit | |

| Výhřevnost | 30-35 | 26-35 | 20-30 | 9-19 |

| Vlhkost | <15 % | 2-15 % | 10-45 % | 30-60 % |

| Vázaný uhlík | 85-98 % | 45-85 % | 35-45 % | 25-35 % |

| Popel | 10-20 % | 3-12 % | <10 % | 10-50 % |

| Síra | 0,6-0,8 % | 0,7-4,0 % | <2 % | 0,4-1,0 % |

Pozn.: Výhřevnost v MJ/kg, ostatní váhová %. Dalším důležitým parametrem uhlí je obsah prchavých látek (uhlovodíky, vodík, kyslík nebo dusík)

Zdroj: Bowen a Irwin (2008)

Vývoj spotřeby uhlí

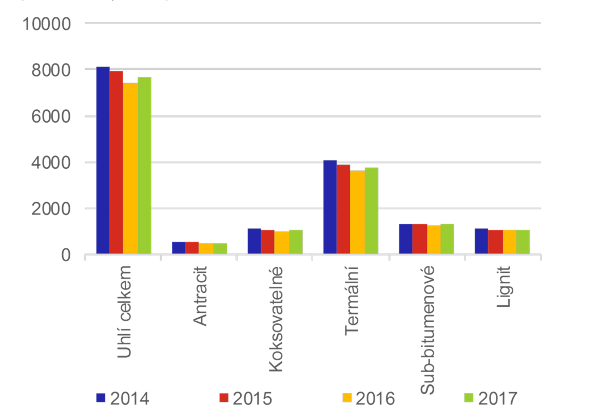

S téměř 50 % se na těžbě a spotřebě podílí černé termální uhlí (Graf 3). Jeho největším producentem je Čína, následovaná USA, JAR, Ruskem, Austrálií a Indonésií. Ostatní druhy (kromě antracitu) se podílí na světové těžbě zhruba stejným dílem. Největšími producenty antracitu jsou Čína, Vietnam, Rusko a Severní Korea, u metalurgického uhlí pak Čína, Austrálie, Rusko a USA. Pouze u hnědého uhlí je na špici producentů Indie, následována USA a Indonésií. U lignitu sice opět dominuje na špici Čína, avšak těsně následována Německem. Co se týče výroby koksu z koksovatelného uhlí, suverénně vede opět Čína, s více než desetinásobně nižším nožstvím následují Rusko, Indie a Japonsko.

Graf 3 – Těžba uhlí dle jednotlivých druhů (mil. metrických tun)

Zdroj: EIA

Poptávka po uhlí začala dramaticky růst po roce 2000, zejména v rozvojových zemích, a to převážně za účelem výroby elektřiny. Uhlí poskytlo Číně, Indii a dalším rozvíjejícím se ekonomikám jihovýchodní Asie spolehlivý a cenově dostupný zdroj elektřiny a umožnilo jim tak zrychlení ekonomického růstu. Zároveň v této době energetické uhlí převzalo cenotvornou roli od koksovatelného uhlí.

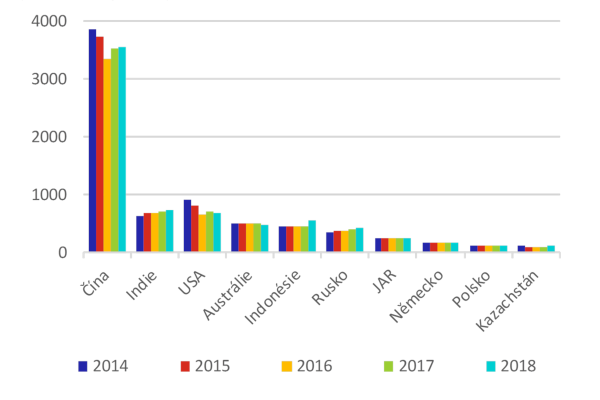

Světová spotřeba uhlí dosáhla v roce 2018 hodnoty 7 757 mil. tun. Daleko největším spotřebitelem uhlí je Čína. K velkým spotřebitelům patří dále Indie, kde spotřeba roste, a USA, které naopak spotřebu uhlí snižují. Mezi velké spotřebitele můžeme zařadit dále Německo, Rusko, Japonsko, JAR, Jižní Koreu, Polsko a Austrálii.

Graf 4 – Největší producenti uhlí (mil. metrických tun)

Zdroj: EIA

Výroba elektřiny z uhlí v Evropě se propadla dle finské technologické společnosti Wärtsilä v období leden až duben 2020 meziročně o téměř 30 % a činila pouhých 12 % celkové produkce. Tento propad sice z části odráží přechodné faktory, kterými jsou snížená poptávka po elektřině kvůli epidemii covid-19 a rekordně nízké ceny plynu, nicméně je rovněž odrazem dlouhodobějších trendů, jako jsou rostoucí kapacita obnovitelných zdrojů energie a snahy evropských vlád o snížení podílu uhlí při výrobě elektřiny.

Vnitrostátní a regionální obchod s uhlím

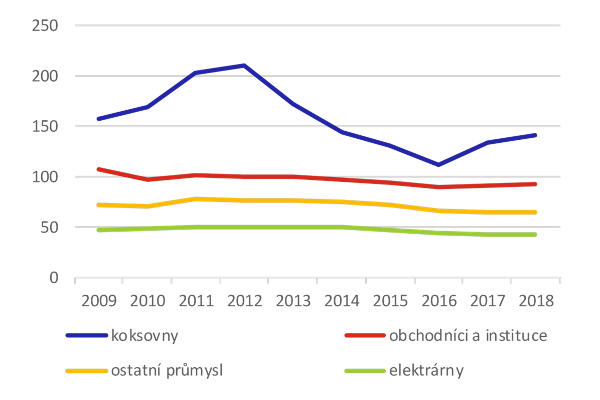

Většina uhlí se obchoduje na základě bilaterálních dlouhodobých kontraktů mezi těžebními společnostmi a odběrateli, především v rámci jedné země nebo regionu. Tyto kontrakty umožňují jak dodavatelům, tak odběratelům investovat do velkých projektů a usnadňují i vznik potřebné dopravní infrastruktury. Ceny těchto kontraktů jsou zveřejňovány jen čas od času, např. jako součást firemních výsledků. Ceny se odvíjejí od konkrétní kvality uhlí a dopravních nákladů. Navzájem tak nejsou příliš porovnatelné. Graf 5 uvádí jen pro představu průměrné roční ceny uhlí v USA dle různých odběratelů. O cca 93 % tamní spotřeby se přitom vroce 2018 postaraly elektrárny (přičemž na jejich produkci se uhlí podílelo jen 27 %). Cena koksovatelného uhlí byla cca 3x vyšší než průměrná cena energetického uhlí.

Jen malá část uhlí se prodává za spotové ceny. Tyto dodávky jsou využívány především menšími dodavateli a odběrateli, nebo jako dodatečné nákupy ze strany velkých odběratelů.

Graf 5 – Průměrné ceny uhlí v USA dle odběratelů (v USD/t)

Zdroj: EIA

Mezinárodní obchod s uhlím

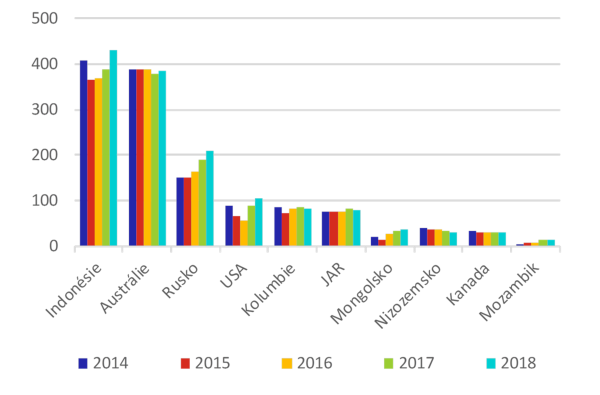

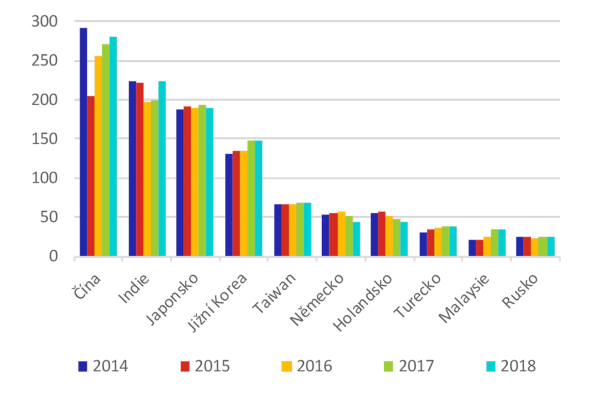

V roce 2018 se pouze 18,5 % vytěženého objemu stalo předmětem mezinárodního obchodu. Z toho jen velmi malý podíl tvořilo hnědé uhlí. S tím, jak se většina vyspělých zemí snaží omezit spotřebu uhlí, zaměřuje se mezinárodní obchod stále více na Asii. Největšími vývozci byly Indonésie, Austrálie, Rusko, USA, Kolumbie a JAR (Graf 7). Naopak největší objemy uhlí se dovážely do Číny, Indie, Japonska a Jižní Koreje (Graf 8). Největší toky uhlí pak mířily z Austrálie do Japonska, z Indonésie do Číny a Indie a z Austrálie do Číny a Indie.

Graf 7 – Největší vývozci uhlí (mil. metrických tun)

Zdroj: EIA

Graf 8 – Největší dovozci uhlí (mil. metrických tun)

Zdroj: EIA

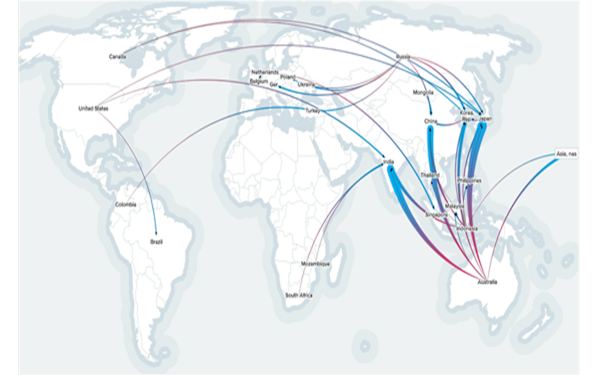

Mezinárodní trh s uhlím probíhá ve dvou hlavních geografických oblastech – atlantické a asijsko-pacifické (Graf 6). Atlantický trh zahrnuje především vývoz uhlí ze Severní a Jižní Ameriky a Ruska do Evropy, asijsko-pacifický trh pak vývoz uhlí z Austrálie a Indonésie do Číny, Indie, Japonska a Jižní Koreje. Tyto dva trhy byly v minulosti relativně oddělené kvůli rozdílným přepravním nákladům. Pouze Jihoafrická republika a Rusko dodávaly uhlí do obou regionů v závislosti na cenovém vývoji. Postupný pokles přepravních nákladů, klesající poptávka dovozních zemí, rostoucí objem mezinárodně obchodovaného uhlí od tradičních i méně tradičních dodavatelů a vznik elektronické platformy pro obchodování s uhlím postupně vedly k větší provázanosti obou hlavních trhů.

Graf 6 – Toky mezinárodního obchodu s uhlím

Zdroj: Resourcetrade.earth

K růstu objemu mezinárodně obchodovaného uhlí od roku 2010 přispělo několik faktorů. Byl to např. zvýšený vývoz uhlí z USA, kde díky břidlicové revoluci klesla cena zemního plynu a ten začal nahrazovat uhlí při výrobě elektřiny. I když někteří těžaři v USA omezili těžbu uhlí, jiní přesměrovali část své produkce na mezinárodní trh (do Asie a Evropy). Kvůli nižší poptávce z USA přesměrovala i Kolumbie vývoz svého termálního uhlí do jiných zemí. K ještě silnějšímu růstu vývozu došlo v případě Indonésie díky značným investicím do těžby. Vývoz se však zvyšoval i z Austrálie (díky investicím do vývozní infrastruktury), a svou produkci zvyšovaly i Rusko a JAR.

Růst poptávky a dovozu přitom pramenil zejména z Číny, v poslední době pak i z Indie. Čína se stala čistým dovozcem termálního uhlí v roce 2009. Růst jeho spotřeby ale byl tlumen zvýšenou produkcí elektřiny z vodních elektráren. Naopak poptávka po uhlí v Evropě byla spíše utlumená a dovoz omezovaly i Jižní Korea a Japonsko, které zvýšenou potřebu zdrojů pro výrobu elektřiny po uzavření jaderných elektráren v roce 2011 řešilo spíše růstem dovozu LNG. V Indii v posledních letech růst spotřeby elektřiny převyšuje růst domácí těžby termálního uhlí, což vede k rostoucím objemům dovozu uhlí. Obdobně se zvyšuje dovoz uhlí do dalších rozvíjejících se zemí jihovýchodní Asie.

Vývoj cen uhlí

Zhruba do roku 2000 byla veřejná dostupnost dat o cenách uhlí značně omezená. Na trhu se převážně pohybovaly jen těžební firmy a firmy využívající uhlí k průmyslové činnosti. Veřejné informace o cenách byly získávány jen z agregovaných firemních informací a dat a publikovány čtvrtletně se zpožděním.

Během posledních dvaceti let se i přes velkou heterogenitu uhlí rozvinulo elektronické obchodování s termínovanými kontrakty a finančními deriváty. V roce 2000 vznikla platforma globalCOAL (GC) pro oceňování a globální OTC (over-the-counter) obchody s uhím. Pro potřeby této platformy pak byly vyvinuty obchodovatelné cenové API indexy, které standardizují vlastnosti obchodovaného uhlí a jsou odvozené od spotových cen na různých vývozních a dovozních terminálech. Tím se zlepšila transparentnost cenotvorby na trhu s uhlím. K základním účastníkům trhu se postupně přidaly i finanční instituce, obchodní společnosti a hedžové fondy. Tím se rapidně zvýšila likvidita trhu a cenové informace o spotových cenách i cenách termínovaných kontraktů začaly být dostupné na denní bázi. Terminované kontrakty se začaly obchodovat i na burzách ICE a NYMEX. To umožnilo všem účastníkům trhu řídit riziko, kapitálové investice a nové projekty.

Cena na vývozním terminálu v australském Newcastlu je benchmarkem pro (FOB) vývoz australského uhlí. Odvozený index je označován globalCOAL NEWC a vychází z on-line dat obchodní platformy globalCOAL. Od něho se odvíjí zejména vývozní ceny termálního uhlí z Austrálie do Asijských zemí. Vývoz do Japonska a Jižní Koreje probíhá na základě dlouhodobých kontraktů s roční periodicitou stanovování ceny. Do většiny ostatních destinací včetně Číny se vývoz uskutečňuje na základě spotových tržních cen.

Dalším FOB benchmarkem je cena termálního uhlí na exportním terminálu v Richards Bay v Jihoafrické republice. Odvozený cenový index se označuje jako API4 a je sestavován na základě cen, publikovaných ve zprávě společnosti Argus/McCloskey (Coal Price Index Report, CPIR).

Pro dovoz (CIF) uhlí do Evropy slouží jako cenový benchmark cena v přístavech severozápadní Evropy (ARA, Amsterdam, Roterdam, Antverpy). Obchodovaný index API2 (rovněž na základě Argus/McCloskey CPIR) se používá pro uhlí dovážené do Evropy z Ruska, JAR, Kolumbie, Indonésie, Austrálie a dalších zemí[4].

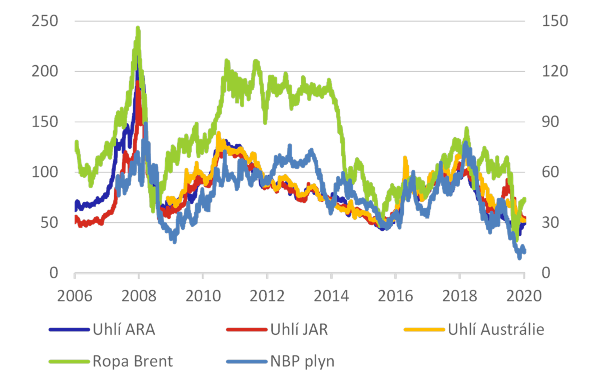

Ceny termínovaných kontraktů na uhlí z různých oblastí světa se od konce roku 2008 navzájem sblížily. Jejich vývoj v čase je bližší spíše vývoji cen plynu než cen ropy (Graf 9). Ceny uhlí jsou méně volatilní než ceny ropy i než ceny zemního plynu. Zhruba do třetího čtvrtletí 2008 byl mezi cenami dodávek z různých regionů poměrně výrazný rozdíl, který se ale v následujícím období značně snížil a ceny navzájem zkonvergovaly. Dle očekávání je cenový vývoj u uhlí mnohem více podobný vývoji cen zemního plynu (v Evropě, NBP – National Balancing Point), než vývoji cen ropy Brent. Je to dáno tím, že uhlí a ropa nejsou přímými substituty. Ropa se (až na výjimky) nepouživá při výrobě elektřiny ani v ocelářském průmyslu a naopak jen velmi malá část uhlí slouží jako vstupní surovina při výrobě pohonných hmot. Navíc ceny ropy jsou často ovlivněny i politikou ropného kartelu OPEC. Ceny obou surovin tak rozdílně reagují na specifické faktory na straně nabídky. Nicméně společné jim jsou poptávkové vlivy v rámci ekonomického cyklu, a dopravní náklady, silně závislé na ceně nafty. Naopak zemní plyn představuje pro uhlí přímou konkurenci, která se ještě vyostřuje s výstavbou nových plynových elektráren a poklesem cen zemního plynu díky silnému růstu jeho těžby a lepším možnostem přepravy v podobě LNG.

Graf 9 – Vývoj cen uhlí (uhlí v USD/t, ropa v USD/barel – p.o., plyn v UK pence/therm – p.o.)

Zdroj: ICE, Refinitive Datastream

Se snižováním spotřeby uhlí v Evropě klesá i obchodní aktivita a potřeba zajišťování na trhu s uhlím, a tedy i jeho likvidita (Walker, 2020). Fyzická likvidita na evropském trhu klesla za 10 let na třetinu. S tím se snižují i objemy termínovaných kontraktů na uhlí na ICE[5]. Obchodníci i spekulanti se přesouvají na jiné trhy s energetickými komoditami, zejména trh s plynem a LNG, nebo na likvidnější trhy uhlí v asijsko-pacifickém regionu[6].

U hnědého uhlí prakticky neexistuje jednotný a transparentní mechanismus cenotvorby. Hnědé uhlí má oproti černému relativně malý energetický obsah vzhledem k objemu, a náklady na přepravu tak jsou násobně vyšší. Proto není ekonomické přepravovat hnědé uhlí na větší vzdálenosti a existují tak obchodní vztahy jen mezi regionálními firmami, a tedy i regionálně podmíněná tvorba cen. V některých zemích (např. v Indii) mohou být ceny centrálně regulovány.

Přeprava uhlí

K přesunu uhlí od místa těžby ke spotřebiteli se používají různé druhy přepravy. Do elektráren v blízkosti dolů může putovat uhlí např. pásovými dopravníky. Do vzdálenějších míst se uhlí nejčastěji přepravuje po železnici nebo se využívá říční doprava. Jen malé množství uhlí využívá silniční dopravu. Na velké vzdálenosti a mezi kontinenty se pro dopravu uhlí využívají zaoceánské lodě, určené pro suchý materiál. Cena takové dopravy pak může tvořit značnou část konečné ceny uhlí. Mezinárodní trh je z hlediska dopravy rodělen do dvou vekých regionů – atlantického a asijsko-pacifického.

Uhlí jako kontroverzní surovina

Uhlí výrazně přispělo k průmyslové revoluci, vyspělé země však v současnosti jeho využívání v energetickém průmyslu omezují. Důvodem je velké množství skleníkových plynů (CO2), které je při spalování uhlí vypouštěno do atmosféry a přispívá k oteplování atmosféry na planetě. S přísnějšími požadavky na ochranu životního prostředí rovněž rostou náklady na odsíření uhelných elektráren a instalaci prachových filtrů. Kontroverzní je i samotný proces dobývání uhlí a jeho dopady na životní prostředí a rozvoj měst v okolí uhelných dolů, bezpečnost práce v dolech a dopady prašného prostředí na zdraví horníků. Při těžbě uhlí uniká do ovzduší i metan, který je považován za více nebezpečný skleníkový plyn než CO2. Nicméně tomuto problému čelí i těžba ropy a zemního plynu. V neposlední řadě i samotné uzavírání dolů s sebou přináší nemalé náklady na uvedení krajiny do přijatelného stavu.

Budoucnost uhlí

V minulém století uhlí silně podporovalo ekonomický rozvoj. V současnosti je na něj však nahlíženo jako na ne příliš preferovaný[7] zdroj elektrické energie a tepla. Při spalování uhlí totiž vzniká velké množství nežádoucích látek (prach, popel, CO2, oxid siřičitý, oxidy dusíku...), které velkou měrou přispívají ke znečišťování životního prostředí nebo globálnímu oteplování. V rámci boje proti oteplování se většina vyspělých zemí zavázala upustit od užívání uhlí jako zdroje tepla v energetickém průmyslu do roku 2030. Některé rozvojové země plánují ukončení výroby elektřiny z uhlí do roku 2050. Uhlí by tak mělo být nahrazeno obnovitelnými zdroji energie. Mezi roky 2013 a 2016 se zdálo, že spotřeba uhlí vyvrcholila a byl nastartován její očekávaný a vítaný pokles (zejména v Číně). Nicméně v letech 2017 a 2018 se obnovil mírný růst, což naznačuje, že spíše než k poklesu by mohlo dojít k ustálení spotřeby uhlí. K nižší spotřebě uhlí napomáhají rychlý růst těžby břidlicového plynu v USA a zejména významný pokles nákladů na výrobu elektřiny z obnovitelných zdrojů. V Evropě to je i rychle rostoucí cena emisních povolenek CO2. K poklesu spotřeby uhlí však dochází spíše v rozvinutých zemích OECD. Mezi zeměmi, které jsou nejdále ve snižování spotřeby uhlí, je to zejména Francie, která by chtěla snížit výrobu elektřiny z uhlí na nulu v roce 2021. Její příklad následují Velká Británie a Kanada, které by tohoto stavu chtěly dosáhnout do roku 2025. V mnohých zemích Asie, kde spotřeba elektřiny rychle roste, tyto alternativní zdroje energie však spíše jen tlumí růst spotřeby uhlí. Největší motivaci k omezení spotřeby uhlí mají země, které jsou dovozci této komodity, přičemž vlastní těžba je v nich zanedbatelná. Naopak v zemích se silným hornickým průmyslem (např. Německo, Polsko, USA nebo Čína) je omezování spotřeby uhlí politicky citlivé téma. Znečištění vzduchu ve velkých metropolích v Číně a Indii již ohrožuje zdraví tamní populace natolik, že i tamní vlády plánují útlum těžby uhlí a zavádění nových zdrojů na bázi obnovitelných energií. Na druhé straně jsou stále plánovány investice do nových uhelných elektráren, zejména v Indii a středně příjmových zemích jihovýchodní Asie, kde se očekává silný růst poptávky po elektřině.

Dle předpovědi EIA (2020a) bude v roce 2050 méně než čtvrtina světové elektřiny produkována v uhelných elektrárnách. Světová spotřeba elektřiny by měla růst průměrným tempem 1,8 % za rok, v zemích OECD bude ale růst jen slabý. Silně se bude měnit podíl jednotlivých zdrojů. Obnovitelné zdroje by se na celkové produkci elektřiny v roce 2050 měly podílet téměř polovinou, silně poroste i podíl zemního plynu, zatímco podíl uhlí a jaderné energie se bude snižovat. Vývoj však bude rozdílný podle regionů jak co do spotřeby, tak snižování emisí a zavádění obnovitelných zdrojů energie.

Těžba a spotřeba uhlí by ve většině regionů měla zůstat dle základního scénáře EIA (2019) do roku 2050 poblíž současných úrovní. Dlouhodobý růst se očekává jen v Indii a jihovýchodní Asii. Čína zůstane i v roce 2050 největším producentem a spotřebitelem uhlí, ale její spotřeba uhlí bude klesat jak pro výrobu elektřiny, tak pro průmyslové využití, a bude se tak nadále vzdalovat od maxim, dosažených v roce 2013. V zemích OECD bude spotřeba uhlí klesat do roku 2025 a poté se ustálí. Naopak v Indii poroste spotřeba uhlí jak pro výrobu elektrické energie, tak pro využití v průmyslu. Nicméně i v Indii po roce 2025 začne silně růst podíl obnovitelných zdrojů na výrobě elektřiny. Světový obchod s uhlím bude růst díky rostoucí poptávce z Indie a zemí jihovýchodní Asie. Ze stejného důvodu poroste i obchod s metalurgickým uhlím. Austrálie a a Indonésie zůstanou největšími vývozci uhlí.

IEA (2019) rozlišuje dva scénáře budoucího vývoje spotřeby uhlí. Scénář na základě stávající politiky je obdobný základnímu scénáři EIA. IEA ale uvažuje i scénář udržitelného rozvoje. Základní scénář IEA předpokládá do roku 2040 udržení světové těžby a spotřeby uhlí zhruba na stávajcí úrovni, přičemž spotřeba bude klesat v Evropě (kvůli vysokým cenám povolenek CO2 a závazkům některých zemí) a v Severní Americe (kvůli konkurenci ze strany zemního plynu), což bude ale kompenzováno růstem spotřeby v asijsko-pacifickém regionu (kromě Číny, kde je silný tlak vlády na zlepšení kvality ovzduší). Podíl uhlí na výrobě elektřiny ale bude klesat ve všech regionech a dostane se v průměru pod podíl zemního plynu. Všude rovněž poroste podíl obnovitelných zdrojů. Scénář udržitelného rozvoje počítá s mnohem rychlejším poklesem spotřeby uhlí (v průměru do roku 2040 o 4,2 % ročně). V roce 2040 by tak byla světová spotřeba uhlí o 60 % nižší než v základním scénáři a podíl uhlí na výrobě elektrické energie by poklesl k 10 %. K většímu využití uhlí by pomohl rozvoj a zlevnění technologií zachycování a skladování CO2 (CCS). Zatím ale využití těchto technologií značně zaostává za potřebami v rámci omezování uhlíkové stopy při výrobě elektřiny z uhlí.

I když podíl uhlí při výrobě elektřiny by měl klesat ve všech scénářích, spotřeba uhlí v průmyslu poroste. Uhlí zůstane nenahraditelné v hutnictví a ocelářském průmyslu, při výrobě cementu i v chemickém průmyslu.

Investice do těžby uhlí klesají dle IEA již od roku 2013. Důvodem je nejistota ohledně budoucí poptávky, politické tlaky v rámci boje proti globálnímu oteplování a znečištění ovzduší a pokles cen obnovitelných zdrojů energie a zemního plynu. Ani většina bank není nakloněna financování projektů těžby uhlí. Bohužel však není zatím v základním scénáři ani větší podpora investicím na omezování úniku metanu při těžbě uhlí nebo investicím na zachycování a skladování CO2.

Závěr

Uhlí má v současnosti stále největší podíl v globálním energetickém mixu. Nicméně regionálně existují velké rozdíly. V průmyslu Číny, Indie a rozvíjejících se ekonomik jihovýchodní Asie je uhlí zdaleka největším zdojem energie díky jeho cenové dostupnosti. Ve zbytku vyspělého světa je však silná tendence nahrazovat uhlí zemním plynem, zejména mimo hutnický a ocelářský průmysl. Zhruba třetina uhlí se používá v průmyslu kromě výroby elektřiny, a zde se nepředpokládá pokles spotřeby. Naopak při výrobě elektřiny čelí uhlí silné konkurenci (zejména ve vyspělých ekonomikách) díky klesajícím cenám zemního plynu a obnovitelných zdrojů energie. V těchto zemích (a v Číně) je rovněž snaha omezovat spotřebu uhlí politickými tlaky v rámci boje proti globálnímu oteplování planety a v Číně v zájmu čistějšího ovzduší. Pokud nedojde k průlomu ve využití technologií zachycování a skladování CO2, bude podíl uhlí v energetickém mixu postupně klesat, zpočátku hlavně v rozvinutých zemích, později i v rozvíjejících se ekonomikách. Ve střednědobém horizontu bude uhlí přechodně nahrazováno zemním plynem, v delším horizontu pak obnovitelnými zdroji energie. Kromě technického pokroku budou ale důležitou roli hrát i politické vlivy, které mohou silně ovlivnit tržní fundamenty.

Investice do těžby uhlí mají klesající tendenci. Důvodem je nejistota ohledně budoucí poptávky, politické tlaky v rámci boje proti globálnímu oteplování a znečištění ovzduší a pokles cen obnovitelných zdrojů energie a zemního plynu. Poptávka po uhlí bude klesat rovněž s tím, jak budou postupně odstavovány dosluhující uhelné elektrárny, které nebudou nahrazovány novými.

Z výše uvedených důvodů se nepředpokládá výraznější růst cen uhlí. Ty by měly v reálném vyjádření zhruba setrvávat na stávajících úrovních.

Autorem je Jan Hošek. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Bradley, Siân (2018): What is the future of coal?, October 10, 2018, energypost.eu, https://energypost.eu/what-is-the-future-of-coal/

Bowen, Brian H. and Marty W. Irwin (2008): Coal Cahracteristics, October 2008, Indiana Center for Coal Technology Research, https://www.purdue.edu/discoverypark/energy/assets/pdfs/cctr/outreach/Basics8-CoalCharacteristics-Oct08.pdf

BP (2020): Statistical Review of World Energy 2020, https://www.bp.com/content/dam/bp/business-sites/en/global/corporate/pdfs/energy-economics/statistical-review/bp-stats-review-2020-full-report.pdf

EIA (2019): International Energy Outlook 2019, September 24, 2019, https://www.eia.gov/outlooks/ieo/pdf/ieo2019.pdf

EIA (2020a): EIA projects less than a quarter of the world’s electricity generated from coal by 2050, Today in Energy, January 22, 2020, https://www.eia.gov/todayinenergy/detail.php?id=42555#

EIA (2020b): Annual Energy Outlook 2020, January 29, 2020, https://www.eia.gov/outlooks/aeo/

Euracoal, https://euracoal.eu/home/

Geologická encyklopedie, http://www.geology.cz/aplikace/encyklopedie/term.pl?uhli

IEA (2019: World energy outlook 2019, November 2019, https://www.iea.org/reports/world-energy-outlook-2019/coal#abstract

MIT Interdisciplinary Study (2007), The Future of Coal – Options for a Carbon-Constrained World, Massachusetts Institute of Technology, https://energy.mit.edu/wp-content/uploads/2007/03/MITEI-The-Future-of-Coal.pdf

Walker, Laurence (2020): What next for Europe’s coal traders?, June 15, 2020, Montel news, https://www.montelnews.com/en/story/what-next-for-europes-coal-traders/1123310

World Coal Association, https://www.worldcoal.org/coal/what-coal

Klíčová slova

Těžba uhlí, spotřeba uhlí, ceny uhlí, budoucnost uhlí

Klasifikace JEL

L71, Q02, Q31, Q32, Q35, Q37, Q41

[1] Uhlí je nahrazováno při výrobě elektřiny buď obnovitelnými zdroji energie, nebo zemním plynem, který při stejné produkci energie emituje téměř dvakrát méně CO2, a výrazně menší množství dalších škodlivin (prach, SO2, NOx …)

[2] Se snahou o co nejmenší dopad spalování uhlí na životní prostředí jsou vyvíjeny a aplikovány technologie, které využití uhlí značně prodražují. Běžné je dnes odsíření a zachycování prachu v uhelných elektrárnách. Pokud by se ale mělo uhlí stát „ekologickým“ zdrojem energie, bylo by potřeba dále snížit jeho uhlíkovou stopu. K tomu slouží technologie zachycování a skladování uhlíku (Carbon Capture and Storage, CCS). CO2 se při tomto procesu nevypouští při spalování do atmosféry, ale odděluje se z kouřových zplodin a vhání do (většinou přirozených podzemních) zásobníků. Podle IEA se ale dnes takto ukládá jen zlomek vyprodukovaného množství CO2.

[3] Zatímco Indie hodlá dovoz uhlí omezovat a spoléhat výhradně na vlastní zásoby uhlí, Čína naopak těžbu v méně efektivních dolech utlumuje v rámci snižování prašnosti a zvyšuje dovoz černého uhlí.

[4] Obdobně existuje benchmark pro dovoz uhlí do jižní Číny. Odvozený index je označován jako API8 a vychází z cen, publikovaných ve zprávě společnosti Argus/McCloskey

[5] Největší podíl na ICE tvoří kontrakty na termální a koksovatelné uhlí s dodáním v severozápadní Evropě (ARA, Amsterdam, Rotterdam, Antwerpy). Slouží pro řízení rizika v atlantické oblasti. Menší podíl obchodů připadá na uhlí nakládané na uhelném terminálu v Newcastlu (Austrálie). Tyto kontrakty jsou nástroje pro řízení rizika v asijsko-pacifické oblasti. Jednotky procent pak tvoří kontrakty na uhlí pocházející z uhelného terminálu v Richards Bay (JAR). To svojí strategickou polohou propojuje atlantický a asijsko-pacifický trh s uhlím. Ceny jednotlivých druhů uhlí se odvíjejí od cenových indexů API, publikovaných ve zprávách společnosti Argus/McCloskey (Rotterdam, Richards Bay) nebo od globalCOAL měsíčního NEWC indexu (Newcastle).

[6] Pokud investoři chtějí mít své investice svázané s cenami uhlí, mají možnost alternativního investování do ETF fondů, které ve svém portfoliu mají společnosti, jejichž příjmy pramení z těžby a dopravy uhlí, výroby důlního zařízení nebo skladování a obchodu s uhlím. Případně mohou investovat přímo do akcíí těchto firem nebo skrze kontrakty na rozdíl (CFD, Contract For Difference) spekulovat na vývoj cen těchto akcií (a tedy cen uhlí) bez nutnosti tyto akcie vlastnit.

[7] Ještě v roce 2007 publikoval MIT velkou interdisciplinární studii o budoucnosti uhlí, kde autoři došli k závěru, že uhlí, jakožto nejlevnější surovina má budoucnost v podobě zachycování a skladování CO2, takže při stejném nebo klesajícím množství emisí bude možné navyšovat produkci elektřiny z uhelných tepelných elektráren. Technologie CCS (Carbon Capture and Storage) se však ve větším měřítku zatím nepodařilo zavést, a na druhé straně ceny technologií pro výrobu elektřiny z obnovitelných zdrojů se dramaticky snížily. I když tyto (převážně větrné a solární) elektrárny trpí velkými výkyvy provozního výkonu, mohou v současné době být (i bez dotací) v kombinaci s pružnými plynovými elektrárnami, těžícími z dramatického poklesu cen zemního plynu, ekonomicky životaschopnou konkurencí uhelným elektrárnám. Jejich provoz je naopak prodražován stále přísnějšími požadavky na zachycování emisí škodlivých látek a silně rostoucí cenou emisních povolenek CO.

Globální ekonomický výhled ——— srpen 2020

www.cnb.cz

I. Úvod 2

II. Ekonomický výhled ve vybraných teritoriích 3

II.1 Eurozóna 3

II.2 Spojené státy 5

II.3 Spojené království 6

II.4 Japonsko 6

II.5 Čína 7

II.6 Rusko 7

II.7 Výběr z rozvojových zemí 8

III. Předstihové ukazatele a výhledy kurzů 9

IV. Vývoj na komoditních trzích 10

IV.1 Ropa 10

IV.2 Ostatní komodity 11

VI. Zaostřeno na… 12

Trh s uhlím a jeho budoucnost 12

A. Přílohy 19

A1. Změna predikcí pro rok 2020 19

A2. Změna predikcí pro rok 2021 19

A3. Výhledy růstu HDP a inflace v zemích eurozóny 20

A4. Vývoj a výhledy růstu HDP a inflace v jednotlivých zemích eurozóny 20

A5. Seznam zkratek použitých v GEVu 27

Datum uzávěrky dat

14. srpna 2020

Sběr dat CF

10. srpna 2020

Datum publikace GEVu

21. srpna 2020

Poznámky ke grafům

Předpovědi ECB, Fed, BoE, BoE: střed intervalu

U výhledů HDP a inflace šipka signalizuje směr revize nově publikované předpovědi oproti minulému GEVu. Není-li šipka uvedena, znamená to, že

nová předpověď není dostupná. Hvězdička označuje prvně publikovanou předpověď pro daný rok. Historická data jsou převzata z CF, s výjimkou MT a

LU, u nichž pochází z EIU.

Předstihové indikátory jsou převzaty z Bloombergu a Refinitiv Datastreamu.

Předpovědi sazeb EURIBOR a LIBOR jsou vytvořeny na základě implikovaných sazeb z výnosové křivky mezibankovního trhu (od 4M do 15M jsou

použity sazby FRA, pro delší horizont upravené IRS sazby). Předpovědi výnosů německého a amerického vládního dluhopisu (Bund 10R a Treasury

10R) jsou převzaty z CF.

Kontakt

gev@cnb.cz

Tým zpracovatelů

Luboš Komárek Garant, I. Úvod

Petr Polák Editor, II.2 Spojené státy

Filip Novotný II.1 Eurozóna

Michaela Ryšavá II.3 Spojené království

Martin Kábrt II.4 Japonsko

Oxana Babecká II.6 Rusko

Martin Motl II.5 Čína, II.7 Výběr z rozvojových zemí

Jan Hošek IV.1 Ropa, IV.2 Ostatní komodity, V. Zaostřeno na…

Česká národní banka ——— Globální ekonomiký výhled ——— srpen 2020

I. Úvod

I. Úvod

COVID-19: druhá vlna v Evropě již na dohled L? Letní měsíce prozatím přinášejí jak velmi mírný optimismus ve zvolnění šíření nákazy a růstu počtu hospitalizovaných v nejvíce zasažených státech USA (Kalifornie, New York, Texas), tak žel opětovné zrychlení šíření nákazy v Evropě. Z titulu dopadů na evropské hospodářství vyvolává znepokojení zvýšená dynamika nákazy v Německu – ekonomické „lokomotivy“ eurozóny. Z pomyslného rentgenového snímku podpory ECB (program PEPP) vyplývá, že nad kapitálovým klíčem se nacházely nákupy italských, španělských, řeckých a portugalských státních dluhopisů, což potvrzuje všeobecné povědomí o horší kondici tamních ekonomik. Ani za „velkou louží“ není vývoj růžový. Srpen prozatím nepřinesl dohodu politických špiček v USA, které stále nedokázaly najít kompromis stran podoby a výše dalšího fiskálního stimulu. Agentura Fitch sice ponechala rating USA v nejvyšší kategorii AAA, nicméně nově s ohledem na rostoucí deficit vládních

Srpnový výhled růstu HDP a inflace ve sledovaných zemích, % financí zhoršila jeho výhled ze

„stabilního“ na nelichotivý „negativní“. V oblasti

americko-čínských vztahů se očekává zatěžkávací zkouška v podobě

revize plnění podmínek první fáze vzájemné obchodní dohody. Na finančních

trzích spíše převládá víra, že obě velmoci ponechají dohodu v platnosti, a to

přes viditelné napětí

|

Zdroj: Consensus Forecasts (CF) Pozn.: Šipka signalizuje směr revize nově publikované předpovědi oproti minulému vydání GEVu. |

(politický vývoj v Hongkongu a avizované zrušení jeho zvláštního statusu ze strany USA, problematické |

aktivity firmy Huawei a její vyloučení z budování sítí páté generace v USA, UK a dalších zemích). Indikátory sentimentu (např. indexy PMI za červenec) vyznívají pozitivně, tj. dále potvrzují směr návratu ekonomické

| aktivity v eurozóně, USA i Číně k růstu; data z průmyslu rovněž mírně předčila tržní očekávání. |

Vývoj míry úspor, investic a spotřeby v EU (p.b.; pravá osa %) |

| v ročním horizontu je téměř shodný jako v červenci, | |

| a to 48,0 USD/barel (nejvyšší odhad 63 USD/barel, nejnižší 33,5 USD/barel). Výhled tržních sazeb je pro 3M USD LIBOR velmi mírně klesající, výhled sazeb |

Zdroj: Eurostat, výpočet ČNB Pozn.: Sezónně očištěná data. |

Srpnové výhledy růstu HDP pro letošní rok přinesly

zmírnění poklesu pro tři nejsilnější světové celky, tj. USA, eurozónu i Čínu,

naopak pro příští rok se u nich předpokládají mírně horší výsledky, než

doposud. Pro Spojené království se letošní růstové vyhlídky zhoršily, pokles by

měl dosáhnout téměř 10 %, což možná z části zahrnuje i zhmotnění stále

neexistující, byť se snad rodící, brexitové dohody. Výhledy spotřebitelské

inflace v srpnu se oproti červenci měnily pouze mírně, podstatnou zprávou

však je, že její hodnota zůstane letos v námi sledovaných vyspělých zemích pod

1 %, v eurozóně dokonce hrozivě blízko nulové hranici. Výhledy pro příští rok

dávají naději, že inflace bude již v některých zemích vzhlížet k ideálu 2 %. Americký

dolar bude v ročním horizontu oproti euru, libře a jenu

na současných hodnotách, vůči žen-min-pi a rublu 3/04 bude mírně oslabovat. Výhled CF pro cenu ropy Brent Spotřeba (p.o.)

3M EURIBOR zůstává již několik let na celém sledovaném horizontu v záporném teritoriu.

Graf srpnového čísla ukazuje, jak se chovají domácnosti v dobách krize. Současná situace je z tohoto pohledu velmi podobná období po pádu Lehman Brothers, kdy došlo k útlumu spotřeby a domácnosti začaly více spořit a méně investovat. Aktuální fiskální stimuly zatím zabránily takovému propadu ve spotřebě, domácnosti ale rekordně spoří.

Aktuální číslo dále přináší analýzu: Trh s uhlím a jeho budoucnost. Článek se zaměřuje na stále velmi významnou energetickou komoditu, od které se některé vyspělé země snaží odpoutat zejména s ohledem na politické tlaky preferující obnovitelné zdroje energie. Pro rozvojové země je nicméně uhlí důležité nejen pro výrobu elektřiny, ale také při výrobě dalších energeticky náročných produktů.

II.1 Eurozóna

Ve druhém čtvrtletí poklesla ekonomika eurozóny v souvislosti s omezeními způsobenými COVID-19 podle předběžných údajů meziročně o 15 %. Téměř tak zpětinásobila svůj pokles z prvního čtvrtletí letošního roku. Strmý pád zasáhl zahraniční obchod, služby, spotřebu domácností i investice. Pokles byl patrný až na výjimky u všech odvětví. Z dostupných údajů propadly nejvýrazněji ekonomiky Španělska, Francie a Itálie. Německá ekonomika i díky štědrým vládním stimulům na podporu ekonomiky poklesla výrazně méně. Vládní omezení zavedená v souvislosti s pandemií byla v zemích eurozóny postupně do konce června odstraněna. Průmyslová výroba, zejména výroba zboží dlouhodobé spotřeby, v eurozóně meziměsíčně výrazně vzrostla již v květnu. Dostupné údaje za červen naznačují další, i když méně výrazný, meziměsíční nárůst. Střednědobý výhled však zůstává nadále nejistý s tím, jak se firmy budou postupně vypořádávat s následky pandemie. Nejviditelnějším projevem současné situace je snaha o úspory, která se projevuje snižováním zaměstnanosti a celkových mzdových nákladů.

V právě probíhajícím čtvrtletí lze očekávat výrazné oživení ekonomické aktivity, které předpovídají předstihové ukazatele. PMI ve zpracovatelském průmyslu se v červenci přehoupl do pásma expanze, a to nejen v eurozóně jako celku, ale také v Itálii a Španělsku. Francie dosáhla pásma expanze v ukazateli PMI již v červnu. Výrazné zlepšení nastalo po předchozích horších výsledcích také v případě Německa, které zaznamenalo hodnotu indexu PMI nad hladinou 50 poprvé od prosince 2018. Zlepšující se sentiment v Německu potvrdilo také zlepšení obou předstihových indexů IFO i ZEW. Maloobchodní tržby pokračovaly v červnu v eurozóně v růstu, který byl vysoký zejména ve Španělsku a v Itálii, zatímco v Německu tržby mírně poklesly. Nezaměstnanost ve stejném měsíci v měnové unii dále mírně vzrostla na 7,8 %. Utlumená ekonomická aktivita se projevila v nižší inflaci spotřebitelských cen, která v červenci podle předběžných údajů dosáhla pouze 0,4 %. Nízká inflace byla způsobena pokračujícím meziročním poklesem cen energií, zatímco jádrová inflace oproti

Pozn.: Grafy zobrazují poslední dostupné výhledy jednotlivých institucí pro danou ekonomiku.

předchozímu měsíci zrychlila na 1,2 %. Nejrychleji rostly ceny na Slovensku, zatímco ve Španělsku ceny dále poklesly.

Podle srpnového CF dosáhne propad HDP v letošním roce 7,9 %, přičemž v roce 2021 poroste ekonomika eurozóny téměř 6% tempem. Nový výhled je mírně optimističtější než předpověď MMF, který očekává hlubší propad v tomto roce při srovnatelném oživení v roce příštím. Z největších zemí bude podle CF nejvyšší propad v tomto roce ve Španělsku (-11,7 %), Itálii (-10,2 %) a Francií (-9,[1] %). Naproti tomu pokles v Německu dosáhne 6,1 %. Ze složek HDP způsobí pokles v eurozóně v tomto roce zejména spotřeba domácností a tvorba hrubého fixního kapitálu. Zvýší se však zadlužení vlád a nezaměstnanost.

Očekávaný pokles ekonomické aktivity se promítá do nižšího výhledu spotřebitelské inflace. Podle srpnového CF by se letos měla inflace pohybovat jen lehce nad nulou, přičemž v příštím roce zrychlí na 1,1 %. Nejvyšší cenovou dynamiku vykáže Slovensko, zatímco ve Španělsku a v Itálii spotřebitelské ceny poklesnou. Jádrová inflace v eurozóně zrychlí. Inflační očekávání však zůstávají stabilní již několik měsíců v řadě. Pravidelné měnověpolitické zasedání ECB proběhne až v září a poslední červencové zasedání nepřineslo změny v nastavení měnové politiky. ECB tak pokračuje v nákupech aktiv v rámci programu PEPP v celkovém balíku 1 350 mld. EUR, přičemž podle oficiálních vyjádření bude celý objem vyčerpán. Čisté nákupy ve starším programu nákupů aktiv (APP) pokračují měsíčním tempem 20 mld. EUR spolu s nákupy v dodatečném dočasném balíku 120 miliard EUR do konce roku. Měnové podmínky v eurozóně jsou tedy velmi uvolněné. V jednoletém horizontu nadále přetrvávají očekávání záporného 3M Euriboru. Výnos desetiletého německého vládního dluhopisu by se pak měl mírně zvýšit ze současných záporných hodnot na nulu.

6/20 -21,6 -35,5 -14,7 -19,4 -11,6

7/20 -16,2 -26,1 -15,0 -15,3 -12,6

|

3M EURIBOR |

-0,44 |

-0,47 |

-0,47 |

-0,49 |

|

1Y EURIBOR |

-0,28 |

-0,34 |

-0,35 |

-0,36 |

|

10Y Bund |

-0,50 |

-0,54 |

0,00 |

0,00 |

7/20 8/20 11/20 8/21

EA DE FR ES IT SK

5/20 67,5 75,3 67,[2] 74,9 63,0 59,0

6/20 75,[3] 81,9 77,5 83,1 71,2 71,6

7/20 82,3 88,4 82,3 90,6 77,9 83,3

Pozn.: Inflační očekávání na základě 5letého inflačního swapu a SPF

5y5y SPF

II.2 Spojené státy

V americké ekonomice pokračuje zotavení na trhu práce a současně se zdá, že došlo ke kulminaci počtu nově nakažených koronavirem. Počet žádostí o dávky v nezaměstnanosti klesl na počátku srpna pod hranici jednoho milionu a současně na nejnižší hodnotu od počátku března. Červencová míra nezaměstnanosti klesla o 0,9 p. b. na hodnotu 10,2 % a v nezemědělských sektorech bylo vytvořeno za minulý měsíc téměř 1,8 mil. pracovních míst. Červnové mzdy klesly meziročně o 2,4 %. Počet nově nakažených zatím stále přesahuje půl milionu denně, toto číslo ale postupně klesá.

Srpen přinesl čísla z americké ekonomiky za druhé čtvrtletí, tedy za období největšího propadu způsobeného koronavirovou nákazou. HDP poklesl o 9,5 %, soukromá spotřeba o 10,1 %, soukromé investice o 8,5 %, export o 22,6 %, import o 17,4 %. Dle srpnového výhledu CF by letos měl HDP poklesnout o 5,2 %, od minulého měsíce tak došlo k revizi směrem nahoru. Maloobchodní prodeje vzrostly v červnu meziměsíčně o 7,5 % a rostl i počet nových objednávek. Podnikatelská nálada je velmi pozitivní, vpředhledicí indikátory se posunuly do pásma expanze a to jak v průmyslu, tak ve službách. Inflace v červenci vzrostla na 1 %, podpořena byla zejména růstem cen potravin o 4,1 %, jídel v restauračních zařízeních (3,4 %), ceny energií naopak klesly o 11,2 %; dle výhledu CF bude inflace za tento rok celkem 0,9 %.

Podpůrné kroky americké vlády byly prodlouženy, ale spory mezi demokraty a republikány ohledně podpory pokračují. Americký prezident D. Trump schválil dekrety, které zachovávají mimořádnou podporu včetně příplatku k dávkám v nezaměstnanosti, ovšem jen v omezené míře. Tímto krokem si však vysloužil kritiku, neboť by tento krok měl provést Kongres, jelikož má dopad na rozpočet. D. Trump současně podepsal výkonná nařízení, která omezují obyvatelům USA plné využívání čínských aplikací TikTok a WeChat od poloviny září z důvodu ohrožení národní bezpečnosti. Současně se také vyslovil pro to, aby došlo k prodeji populární video aplikace TikTok nějaké americké společnosti, zájem projevil např. Microsoft.

7/20 8/20 11/20 8/21

USD LIBOR 3M 0,27 0,25 0,25 0,19

|

6/20 |

86,7 |

106,1 |

87,1 |

72,3 |

|

7/20 |

94,2 |

91,5 |

82,8 |

65,9 |

USD LIBOR 1R 0,48 0,48 0,44 0,42

Treasury 10R 0,62 0,59 0,00 0,00

II.3 Spojené království

Britská ekonomika mezičtvrtletně klesla o rekordních 20,4 % a poprvé po 11 letech se nachází v recesi. Dle nové prognózy BoE se bude britská ekonomika zotavovat pomaleji, než se předpokládalo a HDP pravděpodobně nepřekročí předkrizovou úroveň až do konce roku 2021. BoE také varovala před prudkým růstem nezaměstnanosti (až 7,5 % koncem letošního roku), avšak prozatím neposkytla žádnou další podporu ekonomice. HDP dle její prognózy letos klesne o 9,5 % a v příštím roce vzroste o 9,0 %. CF předpokládá v letošním roce hlubší pokles ekonomiky, a to o 9,9 % a růst o 6,4 % v roce 2021. Problematika brexitu ani po posledním kole intenzivních rozhovorů nezaznamenala hmatatelný pokrok ohledně budoucích vztahů mezi UK a EU, přičemž říjen je považován za nejzazší termín pro dosažení dohody, aby mohla vstoupit v platnost před prosincovým koncem přechodného období. Vpředhledící kompozitní ukazatel PMI se v červenci vyšplhal na hodnotu 57 a dostal se tak do pásma expanze.

II.4 Japonsko

Japonská ekonomika se jen pozvolna zotavuje z dopadů pandemie koronaviru. Předstihový indikátor PMI ve zpracovatelském průmyslu v červenci sice pokračoval v růst (ze 40,1 na 45,2), avšak hodnota pod 50 nadále znamená, že se podmínky ve výrobě už 15. měsíc v řadě nezlepšují. PMI ve službách stagnuje kolem hranice 45,4. Inflace se již od dubna drží poblíž nuly, zatímco nezaměstnanost po jarním růstu v červnu poprvé klesla z 2,9 % na 2,8 %. Japonská vláda intenzivně dojednává dohodu o volném obchodu s Velkou Británií. Ta by měla z větší části kopírovat dohodu, která mezi oběma zeměmi platí nyní díky britskému členství v EU. Po uvolnění v březnu a dubnu zůstávají parametry měnové politiky beze změny. BoJ v červenci revidovala svou prognózu a pro letošní rok odhaduje propad HDP o 4,7 %. Ostatní sledované výhledy jsou pesimističtější, přičemž předpověď CF klesla na -5,3 %.

II.5 Čína

Výrazné oživení čínské ekonomické aktivity je taženo masivní měnovou a fiskální expanzí, která se také projevuje prostřednictvím podpory investic v solidním růstu průmyslové produkce. Rizikem zůstává i nadále slabá spotřebitelská poptávka, která se odráží v pokračujícím poklesu maloobchodních tržeb, a také rostoucí geopolitické napětí s USA a dalšími vyspělými zeměmi. Dle srpnového výhledu analytiků CF by mělo meziroční tempo růstu čínské ekonomiky v letošním roce dosáhnout 2,1 %, a 7,8 % v roce 2021. Spotřebitelská inflace vzrostla z červnových 2,5 % na 2,7 % v červenci. Tento nárůst odrážel především vyšší ceny potravin, kdy nejrychlejší růst zaznamenala cena vepřového masa v důsledku šíření afrického moru prasat. Vyšší cenové tlaky také plynou ze zvýšené regulace dovozu potravin v návaznosti na zamezení rizik spojených se šířením onemocnění COVID-19 a také v důsledku rozsáhlých záplav ve střední a jižní Číně. Spotřebitelské ceny v Číně v letošním roce porostou 2,7% tempem, v příštím roce jejich tempo růstu zvolní na 2 %.

II.6 Rusko

Pokles HDP Ruska ve druhém čtvrtletí byl oproti očekáváním mírnější. Podle předběžného údaje Rosstatu se ekonomika RF ve druhém čtvrtletí propadla meziročně o 8,5 %. Ruská centrální banka na konci července počítala s propadem o 9–10 % (podobný odhad o něco dříve mělo i ministerstvo ekonomického rozvoje). Ruská centrální banka konstatovala zpomalení tempa poklesu průmyslové produkce a poklesu obratu v nákladní dopravě, obnovení objemu stavebních prací a pokračování růstu v zemědělství. Zároveň banka zaznamenala zvýšení spotřebitelské aktivity a zrychlení růstu maloobchodního obratu potravinářských a nepotravinářských produktů. Letošní propad HDP prozatím odhaduje na úrovni 4,5–5,5 %, v roce 2021 pak předpokládá růst o 3,5–4,5 % a v roce 2022 růst o 2,5–3,5 %. Na konci června banka snížila klíčovou sazbu o dalších 0,25 p. b. na 4,25 %. Rubl v posledních dvou týdnech osciluje kolem hodnoty 73,4 RUB/USD.

II.7 Výběr z rozvojových zemí

Dlouhotrvající recese mexické ekonomiky byla v první polovině letošního roku dále umocněna výrazným propadem domácí i zahraniční poptávky v důsledku vypuknutí globální koronavirové krize. Po meziročním propadu ekonomické aktivity o 1,4 % v prvním čtvrtletí letošním roku, zaznamenala ekonomika ve druhém čtvrtletí pokles o rekordních 18,9 %.

Zavedení přísných karanténních opatření v průběhu dubna a května z důvodu zamezení dalšího šíření onemocnění COVID-19 vedlo přes výrazné snížení spotřebitelských výdajů a podnikových investic k dvouciferným poklesům průmyslové produkce i služeb. Efekt uvolněné fiskální politiky ve směru tlumení negativních dopadů krize byl jen velmi mírný. Ekonomická aktivita se začala již od června pozvolna zotavovat v důsledku obnovování výrobních provozů a činnosti poskytovatelů služeb, přetrvávající zvýšené počty nových případů onemocnění COVID-19 však mohou v následujících měsících i nadále bránit plnému návratu do normálu. Pomalejší oživování domácí i zahraniční poptávky se při mírné fiskální expanzi projeví v utlumenější ekonomické aktivitě i ve zbytku letošního roku. Na mexickou ekonomiku bude rovněž negativně působit pomalý nárůst cestovního ruchu, kde panují obavy před dalším šířením viru, a dále také nižší finanční transfery od mexických pracovníků pracujících v zahraničí, které rovněž podporují domácí spotřebu. K určitému uklidnění situace naopak přispělo uzavření obchodní dohody mezi USA, Mexikem a Kanadou (USMCA) – následníka Severoamerické dohody o volném obchodu (NAFTA) – která vstoupila v platnost od 1. července 2020.

Spotřebitelské ceny v Mexiku pokračují v rostoucím trendu, v červenci vzrostly meziročně o 3,6 % a posunuly se tak do blízkosti horní hranice inflačního cílového pásma (2 % a 4 %). Inflace spotřebitelských cen odráží především rychlejší růst cen potravin. Kromě domácích faktorů přispělo k růstu cen v první polovině letošního roku také výrazné oslabení kurzu mexického pesa vůči americkému dolaru. Kurz mexického pesa v průběhu měsíce března oslabil až o 25 %, a to v reakci na prudký nárůst averze k riziku na finančních trzích po vypuknutí globální pandemie COVID-19. To se mimo jiné také projevilo v podobě výprodejů měn rozvíjejících se ekonomik. Dle předpovědí analytiků CF spotřebitelské ceny v Mexiku v letošním roce porostou 3,2% tempem, v příštím roce jejich tempo růstu dále zrychlí na 3,4 %.

Vývoj

vybraných měn vůči USD

% změna mezi 1/6/2020 a 12/08/2020

01/00 01/00

1/1900 0,0 0,0

|

6/2020 7/2020 |

6,66 6,28 |

5,00 5,00 |

22,22 22,48 |

1/1900 0,0 0,0

1/1900 0,0 0,0

III. Předstihové ukazatele a výhledy kurzů

III. Předstihové ukazatele a výhledy kurzů

III. Předstihové ukazatele a výhledy kurzů

OECD Kompozitní předstihový indikátor

forwardový kurz 0,765 0,765 0,764 0,762

Čínský žen-min-pi (CNY/USD)

forwardový kurz 1,175 1,176 1,183 1,193

forwardový kurz 105,9 105,8 105,4 104,7

Ruský rubl (RUB/USD)

předpověď CF 7,015 7,017 6,956 7,043 předpověď CF 71,17 70,79 68,91 67,35

Pozn.: Hodnoty kurzů jsou k poslednímu dni v měsíci. Forwardový kurz nepředstavuje výhled, vychází z kryté úrokové parity – tj. kurz země s vyšší úrokovou sazbou oslabuje. Forwardový kurz představuje aktuální (k datu uzávěrky) možnost zajištění budoucího kurzu.

IV. Vývoj na komoditních trzích

IV.1 Ropa

Po rychlém dubnovém a květnovém oživení se cenový růst ropy Brent v červnu zpomalil a od července vykazuje její cena již jen nepatrně rostoucí trend při nízké volatilitě. V první polovině srpna dokázala cena ropy Brent pokořit hranici 45 USD/barel. K pozitivnímu sentimentu na trhu přispívají zprávy o vývoji vakcíny proti novému koronaviru a cenu ropy podporuje i kurz dolaru, který od července opět pokračuje v silném oslabování. Obnovování poptávky po ropě je však z geografického pohledu nerovnoměrné, neboť v mnoha oblastech světa není pandemie COVID-19 pod kontrolou. Proti silnějšímu růstu cen ropy působí od srpna i plánované zvyšování těžby a vývozu ropy ze zemí aliance OPEC+. Silný, ale jen dočasný, růstový impuls dala cenám ropy dohoda představitelů zemí EU o bezprecedentním stimulačním balíčku na podporu evropských ekonomik. Následně však ceny koncem července klesly po ohlášení negativních dat o ekonomickém růstu v USA, Německu a dalších zemích ve druhém čtvrtletí. Postupné oživování poptávky po ropě ale čelí i dalším problémům, např. vážným záplavám v Číně, v jejichž důsledku musely být odstaveny některé rafinérie a snižuje se i tamní spotřeba pohonných hmot. Odeznívá rovněž dovozní boom, kdy Čína využívala nízkých cen ropy. Sentiment na trhu zhoršuje i další vyostření politických vztahů mezi USA a Čínou. Opětovné zvětšení sklonu křivky cen termínovaných kontraktů, která má tvar „contango“, dokládá obavy z aktuálního přebytku ropy na trhu. Dle EIA globální zásoby po růstu o 6,4 mil. barelů denně v první polovině letošního roku budou ve zbytku roku klesat průměrným tempem 4,2 a v příštím roce 0,8 mil. barelů denně. Agentura očekává pro zbytek letošního roku cenu ropy Brent poblíž současné úrovně, na začátku příštího roku by ale cenový růst měl zrychlit a na konci roku by měla cena ropy Brent dosáhnout 52 USD/barel. To je rychlejší růst, než implikuje aktuální křivka tržních kontraktů (s cenou pro prosinec 2021 cca 48 USD/barel).

|

Výhled cen ropy (USD/barel) a zemního plynu (USD / 1000 m3) |

Celkové zásoby ropy a ropných produktů v OECD (mld. barelů) |

|

Světová spotřeba ropy a ropných produktů (mil. barelů / den) |

Produkce, celkové a rezervní kapacity zemí OPEC (mil. barelů / den) |

Zdroj: Bloomberg, IEA, EIA, OPEC, výpočty ČNB.

Poznámka: Cena ropy na ICE, průměrná cena plynu v Evropě – data Světové banky, vyhlazeno HP filtrem. Budoucí ceny ropy (šedá oblast) jsou odvozeny z futures kontraktů, budoucí ceny plynu jsou modelově odvozeny od cen ropy. Celkové zásoby ropy (tedy komerční i strategické) v zemích OECD – odhad IEA. Produkce a těžební kapacity kartelu OPEC – odhad EIA.

IV. Vývoj na komoditních trzích

IV.2 Ostatní komodity

Průměrná cena zemního plynu v Evropě v červenci dále mírně vzrostla. Důvodem byl jak nižší dovoz LNG, tak nižší dodávky potrubního plynu kvůli pracím na údržbě plynovodů. Zásoby tak rostly nižším tempem, nicméně i tak byly koncem července na rekordní úrovni pro toto období roku (85,5 % celkové kapacity). Ceny uhlí v červenci klesaly kvůli slábnoucímu růstu dovozní poptávky z Číny, kde se těžba zotavila z poklesu na začátku roku a vykazuje již meziroční růst.

Motorem pokračujícího růstu souhrnného indexu cen neenergetických komodit je i nadále silný růst dílčího indexu cen průmyslových kovů. Ceny základních kovů napříč indexem vykazují trendový růst již od května, cena mědi a niklu pak již od druhé poloviny března. Důvodem je postupné zotavování globálního zpracovatelského průmyslu, které je taženo zejména růstem v Číně. Cenám kovů však pomáhá i silně oslabující dolar a lepšící se sentiment na finančních trzích. Růst cen mědi byl v červenci podpořen dalším poklesem zásob na LME. Rostla i cena železné rudy, kterou podporoval zejména růst produkce oceli v Číně. Přitom ve většině ostatních zemí je ale produkce oceli meziročně stále ještě nižší. Růst, i když mírnější, zaznamenaly i ceny bavlny a kaučuku.

Dílčí index cen potravinářských komodit se po mírném červencovém růstu vrátil v první polovině srpna na hodnoty z května a června. Ceny zrnin vzrostly na začátku července, ale postupně o své zisky opět přišly. Nejprve začala klesat cena kukuřice, poté v polovině července silně propadla cena rýže a koncem měsíce o své zisky přišly i ceny pšenice a sóji. Naopak cena cukru po červencové stagnaci na začátku srpna mírně vzrostla. Ve druhé polovině července silně rostly ceny kakaa a kávy, ta však v srpnu o část růstu přišla. Mírný růst zaznamenaly ve druhé polovině července i ceny vepřového a hovězího masa, u kterých se v následujících měsících očekává silný sezonní růst.

Indexy

cen neenergetických komodit

Maso, nepotravinář. zemědělské komodity

190 130

Poznámka: Struktura indexů cen neenergetických komodit odpovídá složení komoditních indexů The Economist. Ceny jednotlivých komodit jsou vyjádřeny jako indexy 2010 = 100.

Trh s uhlím a jeho budoucnost[4]

Přestože je uhlí jako energetická komodita ve vyspělých zemích na ústupu, zůstane v nejbližší budoucnosti důležitým zdrojem energie při výrobě elektřiny, oceli, hliníku, cementu a dalších energeticky náročných produktů. Uhlí se těží v mnoha zemích, a tam se také převážně spotřebovává. Mezinárodně se obchoduje (na rozdíl od ostatních energetických komodit) jen malá část vytěženého objemu. Transparentní trh s uhlím se rozvinul až v posledních dvou dekádách. Značná konkurence ze strany zemního plynu a obnovitelných zdrojů energie a politické tlaky vedly v posledních letech k silnému poklesu cen uhlí a v dlouhodobém horizontu se neočkává jejich výraznější růst.

Úvod

Uhlí se řadí mezi fosilní paliva (zdroje energie), na

rozdíl od ropy a plynu jsou zásoby uhlí rozděleny po planetě mnohem

rovnoměrněji. Díky rozložení zásob je riziko narušení dodávek výrazně nižší než

u ropy nebo plynu. V roce 2019 činily světové vytěžitelné zásoby uhlí

cca 1,07 bil. tun, z toho 0,75 bil. tun tvořily zásoby černého uhlí a antracitu

a 0,32 bil. tun zásoby hnědého uhlí a lignitu. Největšími zásobami černého uhlí

disponovaly Spojené státy (Graf 1). Na dalších místech pak figurovaly Čína,

Indie, Austrálie a Rusko. Největší zásoby hnědého uhlí se nacházely v Rusku,

Austrálii, Německu, USA, Turecku a Indonésii. Ekonomicky vytěžitelná ložiska

jsou ale i v dalších cca 70 zemích. Vzhledem k současné těžbě a spotřebě by

světové zásoby uhlí vystačily na více než 130 let (pro srovnání zásoby ropy a zemního

plynu by vystačily při současné spotřebě na cca 50 let).

Celosvětová těžba uhlí silně rostla zejména mezi roky 2000 a 2012. Vrcholu dosáhla mezi roky 2012-2014. Od té doby se sice snížila vlivem poklesu v Číně a USA, nicméně od roku 2017 se mírný růst světové těžby opět obnovil (Graf 2). V roce 2018 dosáhla světová těžba uhlí cca 7,800 mld. tun a to z větší části v hlubinných dolech, zbytek v povrchových dolech. Uhlí se těží v téměř 70 zemích, ale 10 největších producentů těžilo v roce 2018 přes 90 % světového objemu. Největšími producenty jsou Čína, Indie, USA, Indonésie, Austrálie a Rusko. Většina uhlí se spotřebovává v zemi původu. Jen méně než 20 % vytěženého objemu je mezinárodně obchodováno.

Největšími vývozci byly v roce 2018 Indonésie, Austrálie, Rusko, USA, Kolumbie a Jihoafrická republika (JAR). Největšími dovozci pak Čína, Indie, Japonsko a Jižní Korea. Stále více ekonomicky rozvinutých zemí se přiklání k čistějším zdrojům energie[5][6], nicméně v rozvojových zemích spotřeba nadále roste.

Ceny uhlí jsou určovány několika hlavními faktory. Na jedné straně je to rostoucí poptávka z rozvíjejících se zemí, kde s industrializací, urbanizací a růstem životní úrovně silně roste spotřeba elektřiny, cementu a oceli. Opačným směrem naopak působí snaha stále většího počtu zemí nahrazovat uhlí čistějšími zdroji energie. Z nich nejvíce konkurenceschopný je v současnosti zemní plyn. Kromě toho vlády zejména v rozvinutých zemích zpřísňují limity na produkci emisí včetně CO2 ve snaze zpomalit

3 globální oteplování planety. To prodražuje využívání uhlí jako zdroje energie a tedy rovněž omezuje poptávku po něm. Do koncové ceny uhlí je pak třeba započítat i cenu dopravy (po železnici, silnici nebo vodě). Náklady na dopravu se odvíjejí od ceny motorové nafty a přepravní vzdálenosti, v průměru činí cca 25 % konečné ceny uhlí. Při delších trasách ale mohou dopravní náklady převyšovat cenu samotné suroviny přímo u dolu.

Druhy a použití uhlí

Uhlí je značně heterogenní surovina a je těžké ji dělit na jednotlivé druhy. Obecně však platí, že čím větší obsah uhlíku a menší obsah vody a prchavých látek, tím kvalitnější uhlí. Různé publikace se značně liší ohledně třídění a obsahu hlavních látek a energie v uhlí. Např. World Coal Association rozlišuje následující typy uhlí:

• hnědé uhlí (low rank coals) – podle stupně prouhelnění je můžeme dále dělit na: o lignit, měkké uhlí (lignite) – nejmladší a nejméně kvalitní druh uhlí. Špatně se skladuje, má malou výhřevnost, nevyplatí se transportovat na větší vzdálenosti, spotřebovává se v elektrárnách poblíž místa těžby nebo pro topení v blízkých teplárnách, těžba je levná. Tvoří cca 17 % světových zásob uhlí. Největší naleziště jsou v Německu, Polsku, Řecku a Rumunsku.

o sub-bitumenové, tvrdé uhlí (subbituminous coal) – přepravuje a skladuje se lépe než lignit, a je proto vhodné pro spalování v elektrárnách, ale i pro výrobu cementu a použití v průmyslu. Tvoří cca 30 % prokázaných světových zásob. Největší naleziště jsou v Rumunsku, Austrálii, Velké Británii, Turecku a Francii.

• černé (kamenné) uhlí (bituminous, hard coal) – tvoří cca 52 % světových zásob uhlí, nejvíce se mezinárodně obchoduje a podle kvality se dále může dělit na:

o termální, energetické uhlí (thermal, steam coal) - je hlavním zdrojem energie v tepelných elektrárnách, užívá se i při výrobě cementu, papíru a v chemickém průmyslu. Největšími producenty jsou Austrálie,

4 Kolumbie, Čína, Rusko, USA, Indonésie a Jihoafrická republika. Největšími dovozci jsou Čína, Indie , Taiwan, Japonsko a Pakistán.

o koksovatelné uhlí (coking, metallurgical coal) – používá se jako zdroj energie a zároveň redukční činidlo při tavení železné rudy na železo. Slouží rovněž k výrobě koksu, používaného v ocelářském průmyslu. Největšími producenty jsou USA, Kanada a Austrálie. Největšími dovozci pak opět Čína a Indie.

• antracit (anthracite) – tvoří jen cca 1 % světových zásob uhlí. Antracit nižší kvality se používá v elektrárnách, kvalitnější druhy pak v ocelářském průmyslu jako náhrada koksu. Dříve se používal např. pro pohon parních lokomotiv, dnes jako palivo tam, kde je třeba omezit množství kouře. Antracit se vyskytuje v horských oblastech, poblíž vulkánů a v tektonicky aktivních oblastech, zejména v USA.

Indonésií. Ostatní druhy (kromě antracitu) se podílí na světové těžbě zhruba stejným dílem. Největšími producenty antracitu jsou Čína, Vietnam, Rusko a Severní Korea, u metalurgického uhlí pak Čína, Austrálie, Rusko a USA. Pouze u hnědého uhlí je na špici producentů Indie, následována USA a Indonésií. U lignitu sice opět dominuje na špici Čína, avšak těsně následována Německem. Co se týče výroby koksu z koksovatelného uhlí, suverénně vede opět Čína, s více než desetinásobně nižším nožstvím následují Rusko, Indie a Japonsko.

Storage, CCS). CO2 se při tomto procesu nevypouští při spalování do atmosféry, ale odděluje se z kouřových zplodin a vhání do (většinou přirozených podzemních) zásobníků. Podle IEA se ale dnes takto ukládá jen zlomek vyprodukovaného množství CO2.

4

Zatímco Indie hodlá dovoz uhlí omezovat a spoléhat výhradně na vlastní zásoby uhlí, Čína naopak těžbu v méně efektivních dolech utlumuje v rámci snižování prašnosti a zvyšuje dovoz černého uhlí.

Poptávka po uhlí začala dramaticky růst po roce 2000,

zejména v rozvojových zemích, a to převážně za účelem výroby elektřiny. Uhlí

poskytlo Číně, Indii a dalším rozvíjejícím se ekonomikám jihovýchodní Asie

spolehlivý a cenově dostupný zdroj elektřiny a umožnilo jim tak zrychlení

ekonomického růstu. Zároveň v této době energetické uhlí převzalo cenotvornou

roli od koksovatelného uhlí.

Světová spotřeba uhlí dosáhla v roce 2018 hodnoty 7 757 mil. tun. Daleko největším spotřebitelem uhlí je Čína. K velkým spotřebitelům patří dále Indie, kde spotřeba roste, a USA, které naopak spotřebu uhlí snižují. Mezi velké spotřebitele můžeme zařadit dále Německo, Rusko,

Japonsko, JAR, Jižní Koreu, Polsko a Austrálii.

Výroba elektřiny z uhlí v Evropě se propadla dle finské technologické společnosti Wärtsilä v období leden až duben 2020 meziročně o téměř 30 % a činila pouhých 12 % celkové produkce. Tento propad sice z části odráží přechodné faktory, kterými jsou snížená poptávka po elektřině kvůli epidemii covid-19 a rekordně nízké ceny plynu, nicméně je rovněž odrazem dlouhodobějších trendů, jako jsou rostoucí kapacita obnovitelných zdrojů energie a snahy evropských vlád o snížení podílu uhlí při výrobě elektřiny.

Vnitrostátní a regionální obchod s uhlím

Většina uhlí se obchoduje na základě bilaterálních dlouhodobých kontraktů mezi těžebními společnostmi a odběrateli, především v rámci jedné země nebo regionu. Tyto kontrakty umožňují jak dodavatelům, tak odběratelům investovat do velkých projektů a usnadňují i vznik potřebné dopravní infrastruktury. Ceny těchto kontraktů jsou zveřejňovány jen čas od času, např. jako součást firemních výsledků. Ceny se odvíjejí od konkrétní kvality uhlí a dopravních nákladů. Navzájem tak nejsou příliš porovnatelné. Graf 5 uvádí jen pro představu průměrné roční ceny uhlí v USA dle různých odběratelů. O cca 93 % tamní spotřeby se přitom vroce 2018 postaraly elektrárny (přičemž na jejich produkci se uhlí podílelo jen 27 %). Cena koksovatelného uhlí byla cca 3x vyšší než průměrná cena energetického uhlí.

Jen malá část uhlí se prodává za spotové ceny. Tyto dodávky jsou využívány především menšími dodavateli a odběrateli, nebo jako dodatečné nákupy ze strany velkých odběratelů.

Mezinárodní obchod s uhlím

V roce 2018 se pouze 18,5 % vytěženého objemu stalo předmětem mezinárodního obchodu. Z toho jen velmi malý podíl tvořilo hnědé uhlí. S tím, jak se většina vyspělých zemí snaží omezit spotřebu uhlí, zaměřuje se mezinárodní obchod stále více na Asii. Největšími vývozci byly Indonésie, Austrálie, Rusko, USA, Kolumbie a JAR (Graf 7). Naopak největší objemy uhlí se dovážely do Číny, Indie, Japonska a Jižní Koreje (Graf 8). Největší toky uhlí pak mířily z Austrálie do Japonska, z Indonésie do Číny a Indie a z Austrálie do Číny a Indie.

Mezinárodní trh s uhlím probíhá ve dvou hlavních geografických oblastech – atlantické a asijsko-pacifické (Graf 6). Atlantický trh zahrnuje především vývoz uhlí ze Severní a Jižní Ameriky a Ruska do Evropy, asijskopacifický trh pak vývoz uhlí z Austrálie a Indonésie do Číny, Indie, Japonska a Jižní Koreje. Tyto dva trhy byly v minulosti relativně oddělené kvůli rozdílným přepravním nákladům. Pouze Jihoafrická republika a Rusko dodávaly uhlí do obou regionů v závislosti na cenovém vývoji. Postupný pokles přepravních nákladů, klesající poptávka dovozních zemí, rostoucí objem mezinárodně obchodovaného uhlí od tradičních i méně tradičních dodavatelů a vznik elektronické platformy pro obchodování s uhlím postupně vedly k větší provázanosti obou hlavních trhů.

K růstu objemu mezinárodně obchodovaného uhlí od roku 2010 přispělo několik faktorů. Byl to např. zvýšený vývoz uhlí z USA, kde díky břidlicové revoluci klesla cena zemního plynu a ten začal nahrazovat uhlí při výrobě elektřiny. I když někteří těžaři v USA omezili těžbu uhlí, jiní přesměrovali část své produkce na mezinárodní trh (do Asie a Evropy). Kvůli

nižší poptávce z USA přesměrovala i Kolumbie vývoz svého termálního uhlí do jiných zemí. K ještě silnějšímu růstu vývozu došlo v případě Indonésie díky značným investicím do těžby. Vývoz se však zvyšoval i z Austrálie (díky investicím do vývozní infrastruktury), a svou produkci zvyšovaly i Rusko a JAR.

Růst poptávky a dovozu přitom pramenil zejména z Číny, v poslední době pak i z Indie. Čína se stala čistým dovozcem termálního uhlí v roce 2009. Růst jeho spotřeby ale byl tlumen zvýšenou produkcí elektřiny z vodních elektráren. Naopak poptávka po uhlí v Evropě byla spíše utlumená a dovoz omezovaly i Jižní Korea a Japonsko, které zvýšenou potřebu zdrojů pro výrobu elektřiny po uzavření jaderných elektráren v roce 2011 řešilo spíše růstem dovozu LNG. V Indii v posledních letech růst spotřeby elektřiny převyšuje růst domácí těžby termálního uhlí, což vede k rostoucím objemům dovozu uhlí. Obdobně se zvyšuje dovoz uhlí do dalších rozvíjejících se zemí jihovýchodní Asie.

Vývoj cen uhlí

Zhruba do roku 2000 byla veřejná dostupnost dat o

cenách uhlí značně omezená. Na trhu se převážně pohybovaly jen těžební

firmy a firmy využívající uhlí k průmyslové činnosti. Veřejné informace o

cenách byly získávány jen z agregovaných firemních informací a dat a

publikovány čtvrtletně se zpožděním.

Během posledních dvaceti let se i přes velkou heterogenitu uhlí rozvinulo elektronické obchodování s termínovanými kontrakty a finančními deriváty. V roce 2000 vznikla platforma globalCOAL (GC) pro oceňování a globální OTC (over-the-counter) obchody s uhím. Pro potřeby této platformy pak byly vyvinuty obchodovatelné cenové API indexy, které standardizují vlastnosti obchodovaného uhlí a jsou odvozené od spotových cen na různých vývozních a dovozních terminálech. Tím se zlepšila transparentnost cenotvorby na trhu s uhlím. K základním účastníkům trhu se postupně přidaly i finanční instituce, obchodní společnosti a hedžové fondy. Tím se rapidně zvýšila likvidita trhu a cenové informace o spotových cenách i cenách termínovaných kontraktů začaly být dostupné na denní bázi. Terminované kontrakty se začaly obchodovat i na burzách ICE a NYMEX. To umožnilo všem účastníkům trhu řídit riziko, kapitálové investice a nové projekty.

Cena na vývozním terminálu v australském Newcastlu je benchmarkem pro (FOB) vývoz australského uhlí. Odvozený index je označován globalCOAL NEWC a vychází z on-line dat obchodní platformy globalCOAL. Od něho se odvíjí zejména vývozní ceny termálního uhlí z Austrálie do Asijských zemí. Vývoz do Japonska a Jižní Koreje probíhá na základě dlouhodobých kontraktů s roční periodicitou stanovování ceny. Do většiny ostatních destinací včetně Číny se vývoz uskutečňuje na základě spotových tržních cen.

Dalším FOB benchmarkem je cena termálního uhlí na exportním terminálu v Richards Bay v Jihoafrické republice. Odvozený cenový index se označuje jako API4 a je sestavován na základě cen, publikovaných ve zprávě společnosti Argus/McCloskey (Coal Price Index Report, CPIR).

Pro dovoz (CIF) uhlí do Evropy slouží jako cenový benchmark cena v přístavech severozápadní Evropy (ARA, Amsterdam, Roterdam, Antverpy). Obchodovaný index API2 (rovněž na základě Argus/McCloskey CPIR) se používá pro uhlí dovážené do Evropy z Ruska, JAR, Kolumbie, Indonésie, Austrálie a dalších zemí[7][8].

Ceny termínovaných kontraktů na uhlí z různých oblastí světa se od konce roku 2008 navzájem sblížily. Jejich vývoj v čase je bližší spíše vývoji cen plynu než cen ropy (Graf 9). Ceny uhlí jsou méně volatilní než ceny ropy i než ceny zemního plynu. Zhruba do třetího čtvrtletí 2008 byl mezi cenami dodávek z různých regionů poměrně výrazný rozdíl, který se ale v následujícím období značně snížil a ceny navzájem zkonvergovaly. Dle očekávání je cenový vývoj u uhlí mnohem více podobný vývoji cen zemního plynu (v Evropě, NBP – National Balancing Point), než vývoji cen ropy Brent. Je to dáno tím, že uhlí a ropa nejsou přímými substituty. Ropa se (až na výjimky) nepouživá při výrobě elektřiny ani v ocelářském průmyslu a naopak jen velmi malá část uhlí slouží jako vstupní surovina při výrobě pohonných hmot. Navíc ceny ropy jsou často ovlivněny i politikou ropného kartelu OPEC. Ceny obou surovin tak rozdílně reagují na specifické faktory na straně nabídky. Nicméně společné jim jsou poptávkové vlivy v rámci ekonomického cyklu, a dopravní náklady, silně závislé na ceně nafty. Naopak zemní plyn představuje pro uhlí přímou konkurenci, která se ještě vyostřuje s výstavbou nových plynových elektráren a poklesem cen zemního plynu díky silnému růstu jeho těžby a lepším možnostem přepravy v podobě LNG.

Se snižováním spotřeby uhlí v Evropě klesá i obchodní aktivita a potřeba zajišťování na trhu s uhlím, a tedy i jeho likvidita (Walker, 2020). Fyzická likvidita na evropském trhu klesla za 10 let na třetinu. S tím se snižují i objemy

6 termínovaných kontraktů na uhlí na ICE . Obchodníci i spekulanti se přesouvají na jiné trhy s energetickými komoditami, zejména trh s plynem a LNG, nebo na likvidnější trhy uhlí v asijsko-pacifickém regionu[9].

U hnědého uhlí prakticky neexistuje jednotný a transparentní mechanismus cenotvorby. Hnědé uhlí má oproti černému relativně malý energetický obsah vzhledem k objemu, a náklady na přepravu tak jsou násobně vyšší. Proto není ekonomické přepravovat hnědé uhlí na větší vzdálenosti a existují tak obchodní vztahy jen mezi regionálními firmami, a tedy i regionálně podmíněná tvorba cen. V některých zemích (např. v Indii) mohou být ceny centrálně regulovány.

Přeprava uhlí

K přesunu uhlí od místa těžby ke spotřebiteli se používají různé druhy přepravy. Do elektráren v blízkosti dolů může putovat uhlí např. pásovými dopravníky. Do vzdálenějších míst se uhlí nejčastěji přepravuje po železnici nebo se využívá říční doprava. Jen malé množství uhlí využívá silniční dopravu. Na velké vzdálenosti a mezi kontinenty se pro dopravu uhlí využívají zaoceánské lodě, určené pro suchý materiál. Cena takové dopravy pak může tvořit značnou část konečné ceny uhlí. Mezinárodní trh je z hlediska dopravy rodělen do dvou vekých regionů – atlantického a asijsko-pacifického.

Uhlí jako kontroverzní surovina

Uhlí výrazně přispělo k průmyslové revoluci, vyspělé země však v současnosti jeho využívání v energetickém průmyslu omezují. Důvodem je velké množství skleníkových plynů (CO2), které je při spalování uhlí vypouštěno do atmosféry a přispívá k oteplování atmosféry na planetě. S přísnějšími požadavky na ochranu životního prostředí rovněž rostou náklady na odsíření uhelných elektráren a instalaci prachových filtrů. Kontroverzní je i samotný proces dobývání uhlí a jeho dopady na životní prostředí a rozvoj měst v okolí uhelných dolů, bezpečnost práce v dolech a dopady prašného prostředí na zdraví horníků. Při těžbě uhlí uniká do ovzduší i metan, který je považován za více nebezpečný skleníkový plyn než CO2. Nicméně tomuto problému čelí i těžba ropy a zemního plynu. V neposlední řadě i samotné uzavírání dolů s sebou přináší nemalé náklady na uvedení krajiny do přijatelného stavu.

Budoucnost uhlí

V minulém století uhlí silně podporovalo ekonomický rozvoj. V současnosti je na něj však nahlíženo jako na ne

8 příliš preferovaný zdroj elektrické energie a tepla. Při spalování uhlí totiž vzniká velké množství nežádoucích látek (prach, popel, CO2, oxid siřičitý, oxidy dusíku, ...), které velkou měrou přispívají ke znečišťování životního prostředí nebo globálnímu oteplování. V rámci boje proti oteplování se většina vyspělých zemí zavázala upustit od užívání uhlí jako zdroje tepla v energetickém průmyslu do roku 2030. Některé rozvojové země plánují ukončení výroby elektřiny z uhlí do roku 2050. Uhlí by tak mělo být nahrazeno obnovitelnými zdroji energie. Mezi roky 2013 a 2016 se zdálo, že spotřeba uhlí vyvrcholila a byl nastartován její očekávaný a vítaný pokles (zejména v Číně). Nicméně v letech 2017 a 2018 se obnovil mírný růst, což naznačuje, že spíše než k poklesu by mohlo dojít k ustálení spotřeby uhlí. K nižší spotřebě uhlí napomáhají rychlý růst těžby břidlicového plynu v USA a zejména významný pokles nákladů na výrobu elektřiny z obnovitelných zdrojů. V Evropě to je i rychle rostoucí cena emisních povolenek CO2. K poklesu spotřeby uhlí však dochází spíše v rozvinutých zemích OECD. Mezi zeměmi, které jsou nejdále ve snižování spotřeby uhlí, je to zejména Francie, která by chtěla snížit výrobu elektřiny z uhlí na nulu v roce 2021. Její příklad následují Velká Británie a Kanada, které by tohoto stavu chtěly dosáhnout do roku 2025. V mnohých zemích Asie, kde spotřeba elektřiny rychle roste, tyto alternativní zdroje energie však spíše jen tlumí růst spotřeby uhlí. Největší motivaci k omezení spotřeby uhlí mají země, které jsou dovozci této komodity, přičemž vlastní těžba je v nich zanedbatelná. Naopak v zemích se silným hornickým průmyslem (např. Německo, Polsko, USA nebo Čína) je omezování spotřeby uhlí politicky citlivé téma. Znečištění vzduchu ve velkých metropolích v Číně a Indii již ohrožuje zdraví tamní populace natolik, že i tamní vlády plánují útlum těžby uhlí a zavádění nových zdrojů na bázi obnovitelných energií. Na druhé straně jsou stále plánovány investice do nových uhelných elektráren, zejména v Indii a středně příjmových zemích jihovýchodní Asie, kde se očekává silný růst poptávky po elektřině.

Dle předpovědi EIA (2020a) bude v roce 2050 méně než čtvrtina světové elektřiny produkována v uhelných elektrárnách. Světová spotřeba elektřiny by měla růst průměrným tempem 1,8 % za rok, v zemích OECD bude ale růst jen slabý. Silně se bude měnit podíl jednotlivých zdrojů. Obnovitelné zdroje by se na celkové produkci elektřiny v roce 2050 měly podílet téměř polovinou, silně poroste i podíl zemního plynu, zatímco podíl uhlí a jaderné energie se bude snižovat. Vývoj však bude rozdílný podle regionů jak co do spotřeby, tak snižování emisí a zavádění obnovitelných zdrojů energie.

Těžba a spotřeba uhlí by ve většině regionů měla zůstat dle základního scénáře EIA (2019) do roku 2050 poblíž současných úrovní. Dlouhodobý růst se očekává jen v Indii a jihovýchodní Asii. Čína zůstane i v roce 2050 největším producentem a spotřebitelem uhlí, ale její spotřeba uhlí bude klesat jak pro výrobu elektřiny, tak pro průmyslové využití, a bude se tak nadále vzdalovat od maxim, dosažených v roce 2013. V zemích OECD bude spotřeba uhlí klesat do roku 2025 a poté se ustálí. Naopak v Indii poroste spotřeba uhlí jak pro výrobu elektrické energie, tak pro využití v průmyslu. Nicméně i v Indii po roce 2025 začne silně růst podíl obnovitelných zdrojů na výrobě elektřiny. Světový obchod s uhlím bude růst díky rostoucí poptávce z Indie a zemí jihovýchodní Asie. Ze stejného důvodu poroste i obchod s metalurgickým uhlím. Austrálie a a Indonésie zůstanou největšími vývozci uhlí.